•در 18 مهر، بازار کریپتو دچار ریزش شدید شد و بیت کوین و اتریوم هر دو بیش از 10 درصد در همان روز کاهش قیمت داشتند.

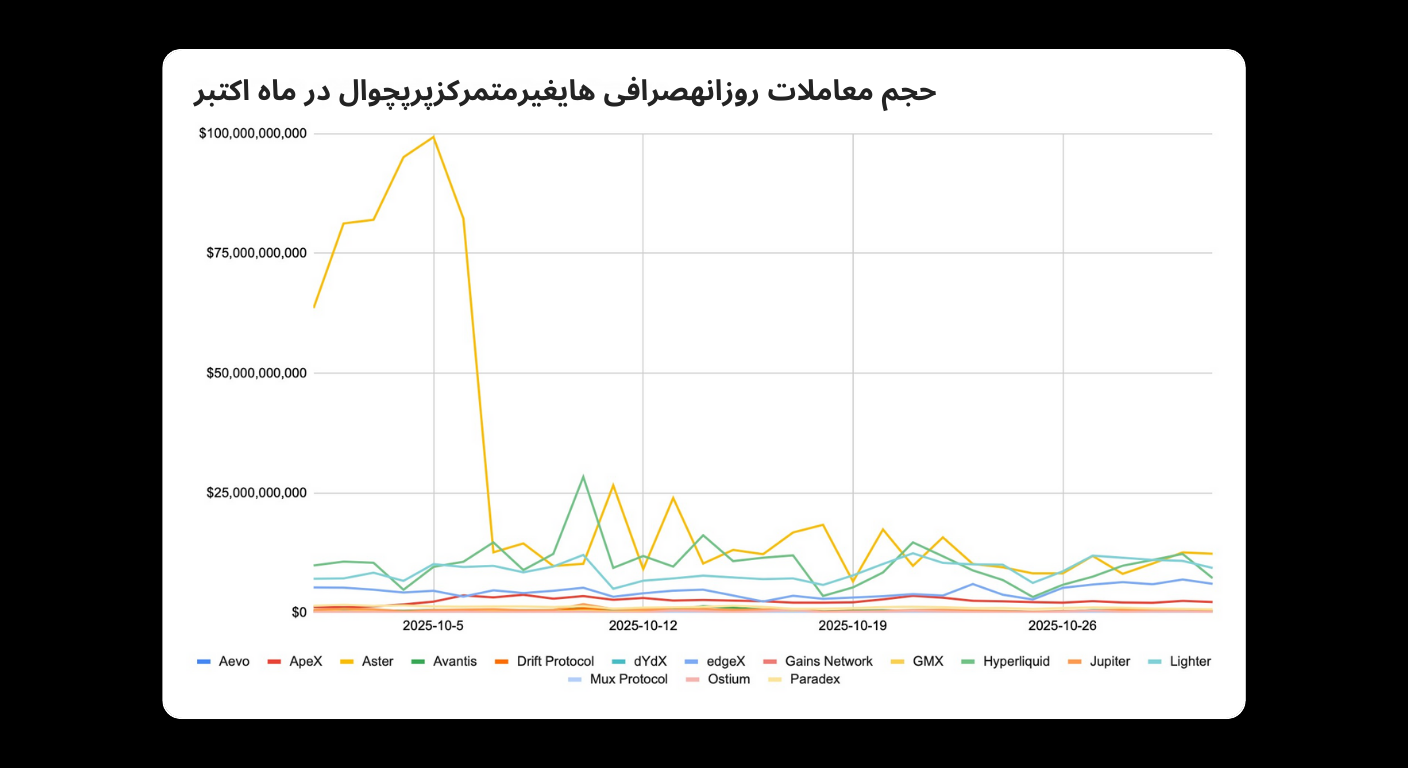

•آستر به عنوان رقیب جدید وارد بازار پرپچوال صرافی غیرمتمرکز (DEX) شد و حجم معاملات روزانه آن به طور موقت به 100 میلیارد دلار رسید و در زمان اوج اوایل ماه از هایپرلیکویید پیشی گرفت.

•اتریوم فاز نهایی تست نت ارتقای Fusaka را به پایان رساند که محدودیت سقف گس هر تراکنش را به 16.78 میلیون واحد گس معرفی کرد.

•متامسک حساب های چندزنجیره ای را معرفی کرد و اکنون از شبکه های غیر EVM نیز پشتیبانی می کند.

•پوزیشن فروش کوتاه بیت کوین با اهرم 40 برابر جیمز وین در انتهای اکتبر به صورت جزئی لیکویید شد.

•به گفته رئیس کمیسیون بورس و اوراق بهادار آمریکا (SEC)، این کمیسیون قصد دارد تا پایان امسال یا سه ماهه اول 2026، معافیت نوآوری را رسماً معرفی کند.

•این تحولات، روحیه کلی بازار کریپتو در اکتبر 2025 را شکل دادند و بستر حرکت قیمت بیت کوین و نوسانات گسترده تر دارایی های دیجیتال را برای ماه نوامبر آماده کردند.

[ez-toc]

در اوایل ماه مهر، بازار بیت کوین الگوی صعود و سپس اصلاح را دنبال کرد. از 9 تا 16 مهر، بیت کوین در نمودار روزانه روند صعودی ثابتی داشت و از 113,000 دلار به 125,000 دلار رسید. این رشد بیش از 10 درصد بود و رکورد جدیدی را ثبت کرد.

در 18 مهر، تنش های ژئوپلیتیکی باعث اصلاح سریع در بازار گسترده تر کریپتو شد. حجم معاملات به طور چشمگیری افزایش یافت و بیت کوین به سرعت کاهش قیمت داشت، به طوری که کف روزانه به 104,000 دلار رسید. پس از تشکیل کف دوم در 25 مهر، بیت کوین وارد مرحله بازیابی تدریجی شد. تا اوایل آبان، قیمت در حدود 110,000 دلار تثبیت شد.

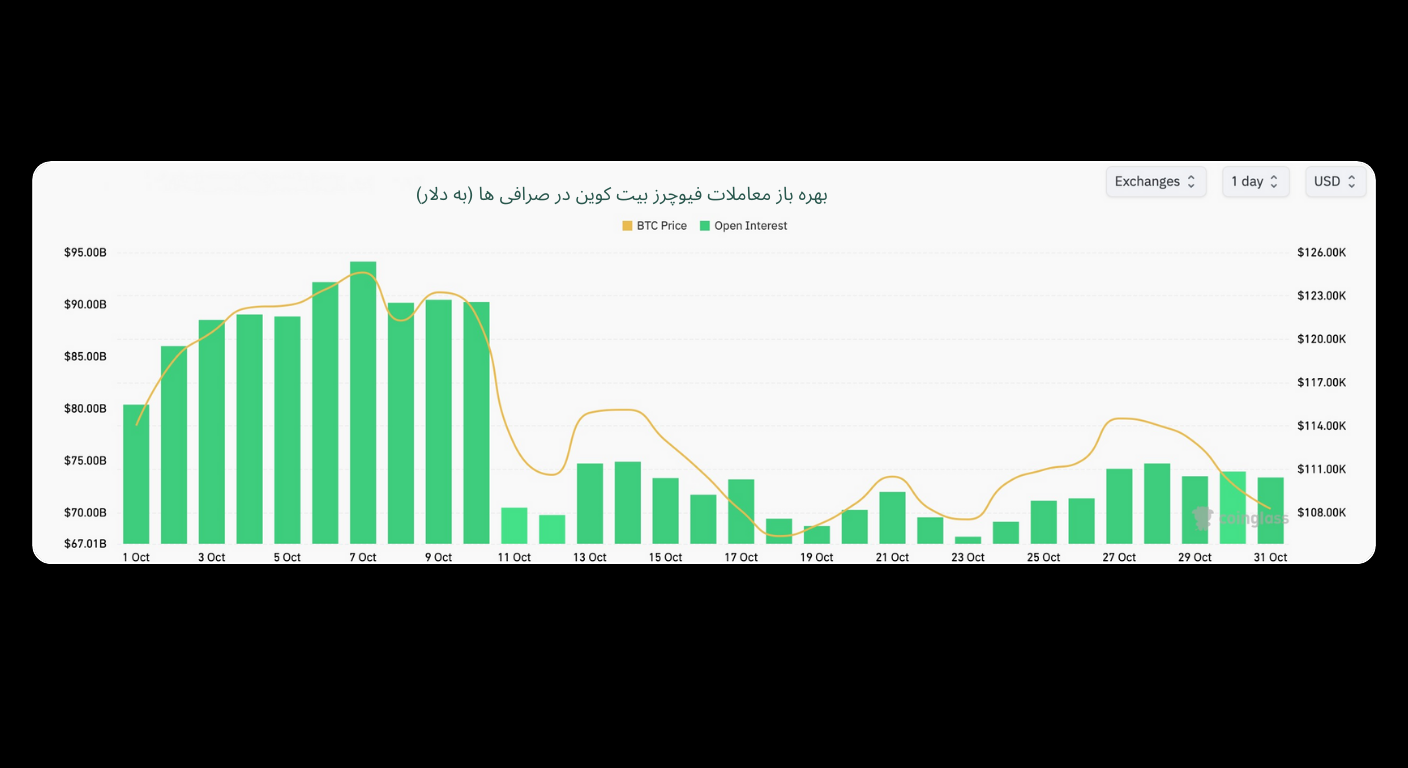

باز بودن پوزیشن های فیوچرز بیت کوین در 18 مهر به شدت کاهش یافت، زیرا بازار یک فروش گسترده را تجربه کرد که منجر به لیکوئیدیشن های وسیع شد. در اوایل مهر، کل باز بودن پوزیشن های فیوچرز بیت کوین برابر با 78.1 میلیارد دلار بود. با افزایش پیوسته قیمت بیت کوین در هفته دوم مهر، این عدد نیز همراه با آن افزایش یافت و تا 15 مهر به 94.0 میلیارد دلار و تا 17 مهر به 90.2 میلیارد دلار رسید. هنگام اصلاح قیمت در 18 مهر، باز بودن پوزیشن ها به طور ناگهانی به 70.4 میلیارد دلار سقوط کرد و لیکوئیدیشن های روزانه به 19.8 میلیارد دلار رسید. پس از این کاهش سریع اهرم، روند بازار به تدریج بهبود یافت. تا اوایل آبان، باز بودن پوزیشن های فیوچرز بیت کوین در حدود 73.5 میلیارد دلار تثبیت شد.

نرخ های فاندینگ به طور دقیق تغییرات قیمت و روند بازار را منعکس کردند. اوایل ماه، با ادامه روند صعودی بیت کوین، نرخ متوسط فاندینگ از 0.005 درصد به 0.01 درصد افزایش یافت که نشان دهنده پوزیشن های صعودی قوی در قراردادهای فیوچرز پرپچوال بود. در سقوط بازار 18 مهر، نرخ فاندینگ به طور موقت منفی شد و به حدود منفی 0.004 تا منفی 0.005 درصد رسید. این نشان می داد که پوزیشن های شورت غالب بودند و شورت ها به لانگ ها پرداخت می کردند. در اواخر مهر، نرخ فاندینگ به محدوده ای خنثی تا مثبت بازگشت و بین 0.002 تا 0.009 درصد تثبیت شد، در حالی که روند کلی بازار همچنان با احتیاط صعودی باقی ماند.

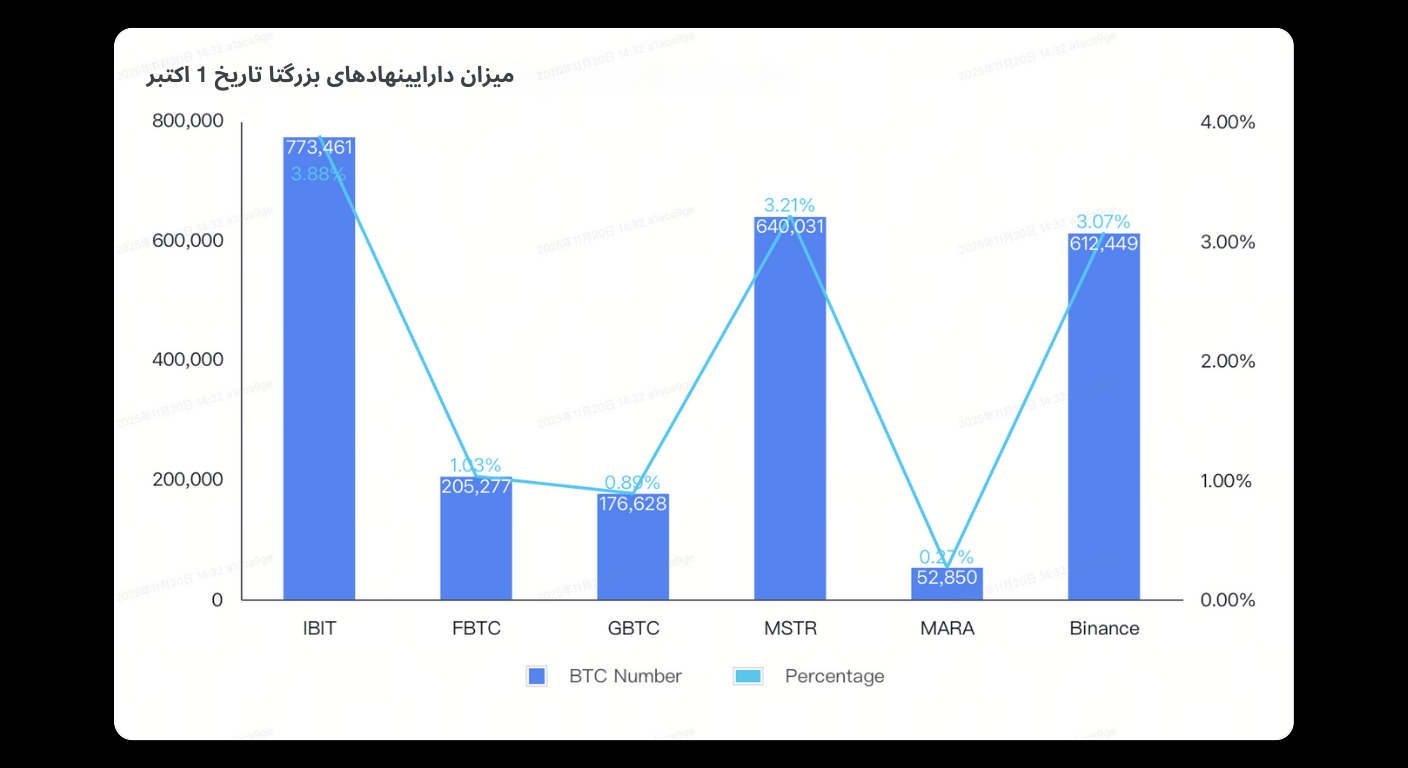

مشارکت مؤسسات در بیت کوین در ماه اکتبر قوی باقی ماند، بهویژه توسط مدیران دارایی بزرگ، صرافی های عمده و خزانه داری های شرکتی که به طور مستمر بیت کوین را برای تخصیص های استراتژیک و مرتبط با مشتری نگه داشته یا انباشته کردند. از جمله دارندگان کلیدی مؤسسه ای می توان به صندوق IBIT شرکت BlackRock، یک صرافی متمرکز بزرگ و Strategy اشاره کرد که هر یک بیش از 3 درصد از بیت کوین های کل نگهداری شده در داده های مؤسسات گزارش را در اختیار دارند.

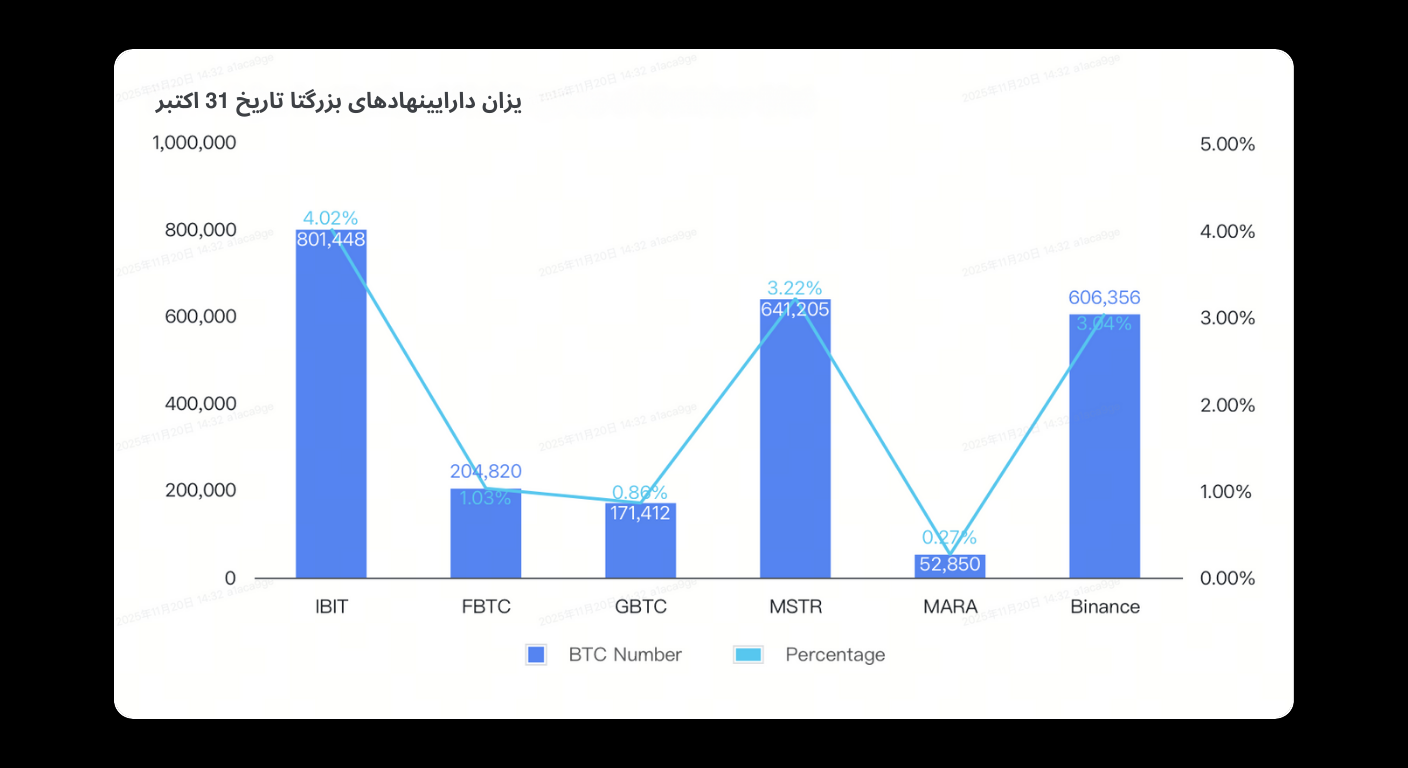

در طول مهر، صندوق IBIT به انباشت بیت کوین ادامه داد و در این ماه 27,987 بیت کوین خریداری کرد. در مقابل، این صرافی بزرگ بیشترین کاهش در موجودی بیت کوین را ثبت کرد و ذخایر خود را از 612,449 بیت کوین به 606,356 بیت کوین کاهش داد که معادل کاهش خالص 6,093 بیت کوین است. در ابتدای ماه، مؤسسات بزرگ به طور جمعی صدها هزار بیت کوین در اختیار داشتند که به ترتیب صندوق IBIT با 773,451 بیت کوین (3.88 درصد)، Strategy با 640,031 بیت کوین (3.21 درصد) و صرافی با 612,449 بیت کوین (3.07 درصد) در راس آنها بودند.

تا 7 آبان، دارایی های صندوق IBIT به 801,448 بیت کوین (4.02 درصد)، Strategy به 641,200 بیت کوین (3.22 درصد) افزایش یافت، در حالی که سهم صرافی به 606,356 بیت کوین (3.06 درصد) کاهش یافت. در کل، ماه مهر بازتاب دهنده ادامه روند انباشت مؤسسات تحت مدیریت صندوق های قانونی بود، هرچند با وجود نوسانات کوتاه مدت بازار! این روند نشان دهنده اعتماد پایدار بازیکنان اصلی به چشم انداز بلندمدت بیت کوین حتی در شرایط اصلاحات کوتاه مدت است.

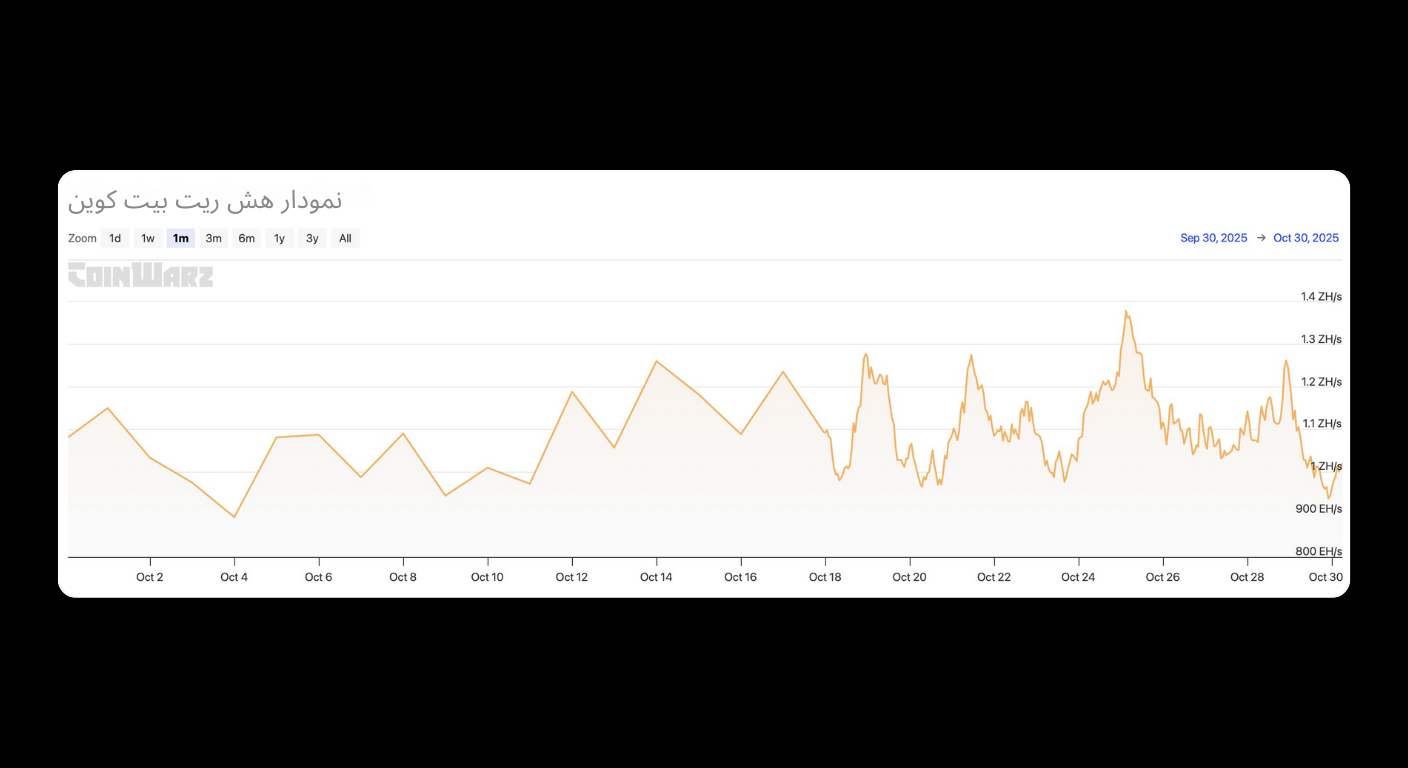

در ماه مهر، هش ریت شبکه بیت کوین به روند صعودی خود ادامه داد، اگرچه در طول ماه نوسان داشت. پایین ترین مقدار در تاریخ 12 مهر حدود 893 اگزاهش بر ثانیه (EH/s) ثبت شد، در حالی که بالاترین مقدار در 25 اکتبر به حدود 1,362 اگزاهش بر ثانیه رسید. این سطح نزدیک به رکورد تاریخی برای شبکه است.

افزایش هش ریت نشان دهنده اطمینان ماینرها نسبت به چشم انداز بلندمدت استخراج بیت کوین و نوسانات قیمت BTC است. هش ریت بالاتر همچنین امنیت بیت کوین را تقویت می کند، چون حمله به شبکه پرهزینه تر می شود. در عین حال، افزایش هش ریت رقابت را بیشتر می کند که می تواند باعث کاهش میزان BTC کسب شده به ازای هر واحد هش برای ماینرهای منفرد در طول زمان شود.

مانند بیت کوین، اتریوم نیز در ماه مهر تحت تأثیر ریسکهای کلان و ژئوپلیتیکی قرار گرفت، اما کاهش قیمت آن شدیدتر بود. در اواخر مهر، قیمت ETH از بالای 4,700 دلار به حدود 3,400 دلار کاهش یافت.

در پایان ماه، روند کلی ETH تا حد زیادی با بیت کوین همگرا شد. پس از یک بازگشت کوتاه مدت، ETH روند نزولی ملایمی را از سر گرفت و اکتبر را با قیمتی حدود 3,872 دلار به پایان رساند.

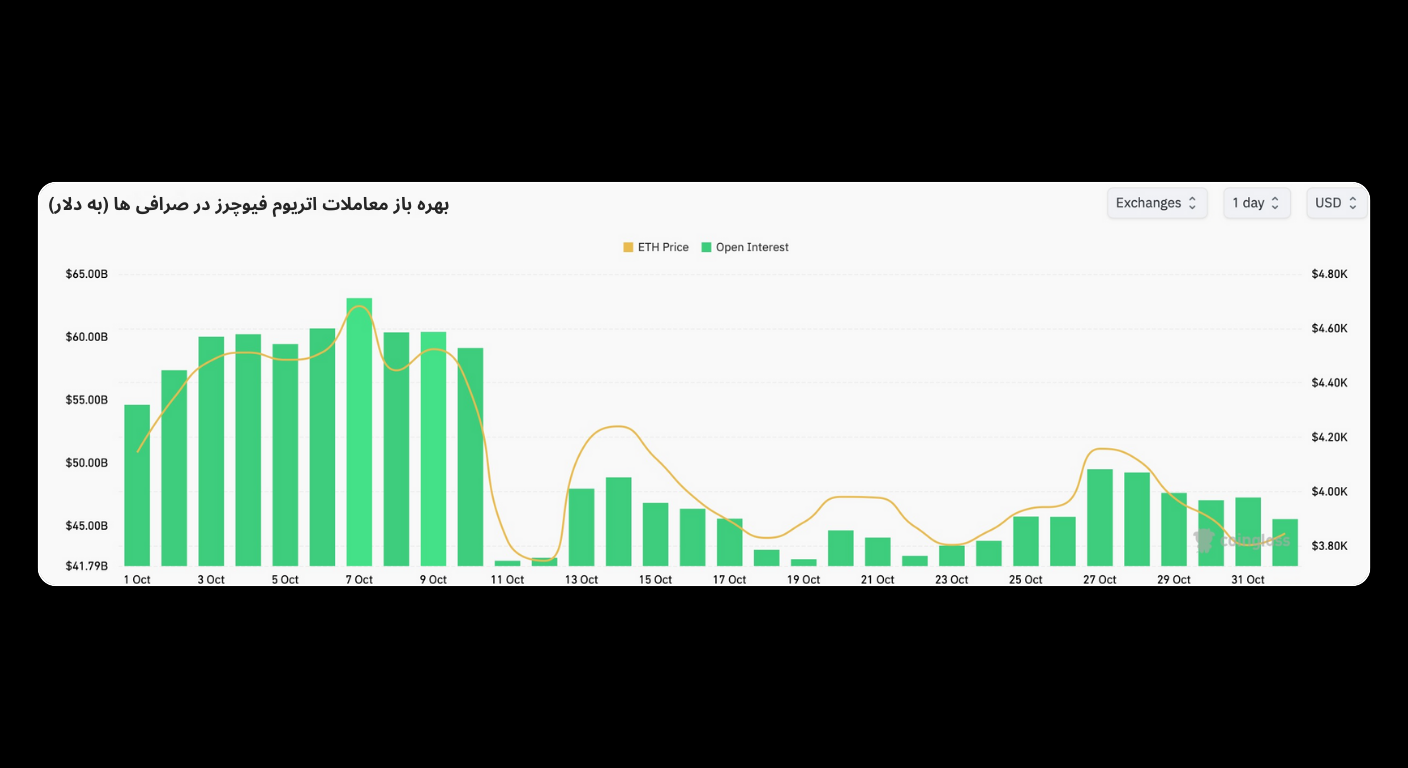

باز بودن پوزیشن های فیوچرز اتریوم در طول ماه کاهش یافت. در اول مهر، حجم باز پوزیشن های فیوچرز ETH حدود 54.60 میلیارد دلار بود. تا 31 اکتبر، این رقم به 47.20 میلیارد دلار کاهش یافت، یعنی کاهش 7.40 میلیارد دلار.

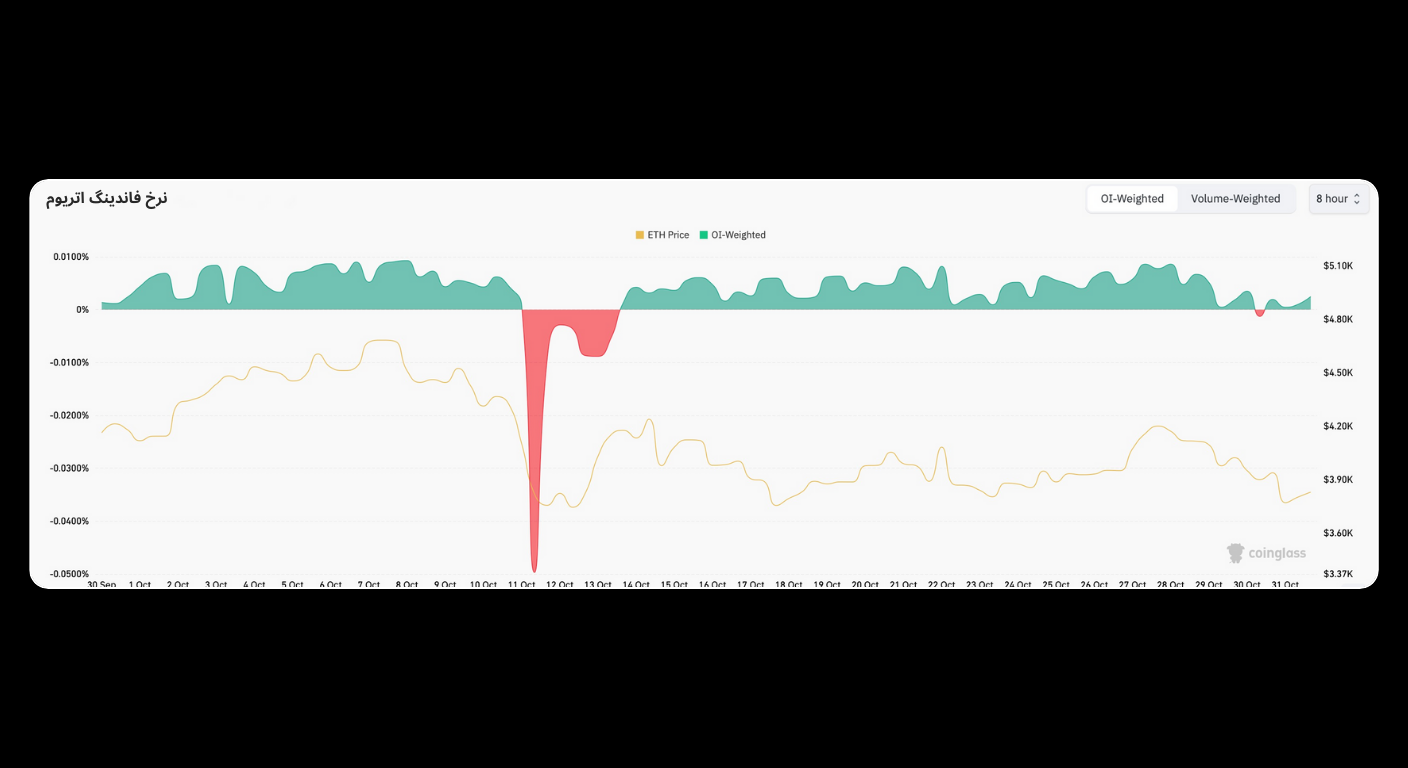

بزرگ ترین تغییر روزانه در 18 مهر رخ داد، زمانی که سقوط بازار منجر به لیکوئیدیشن های سنگین شد. در آن روز، مجموع لیکوئیدیشن های فیوچرز اتریوم به 16.90 میلیارد دلار رسید که پس از بیت کوین، دومین مقدار بزرگ لیکوئیدیشن بود. نرخ های تامین مالی نیز همگام با تغییرات قیمت حرکت کردند. در اوایل مهر، زمانی که روند بازار مثبت بود، میانگین نرخ تامین مالی نزدیک به 0.005 درصد باقی ماند که نشان دهنده تقاضای قوی برای پوزیشن های لانگ در قراردادهای پرپچوال بود.

در 18 مهر، در جریان اصلاح شدید، نرخ تامین مالی به طور موقت به حدود منفی 0.049 درصد کاهش یافت که پایین ترین سطح در تقریباً شش ماه گذشته بود. این نشان می داد که پوزیشن های شورت غالب بوده و معامله گران شورت به معامله گران لانگ پرداخت می کردند. با کاهش فشارهای ژئوپلیتیکی، روند به تدریج بهبود یافت. در اواخر مهر، نرخ تامین مالی اتریوم دوباره وارد محدوده مثبت شد و تا پایان ماه در حدود 0.006 درصد تثبیت گردید.

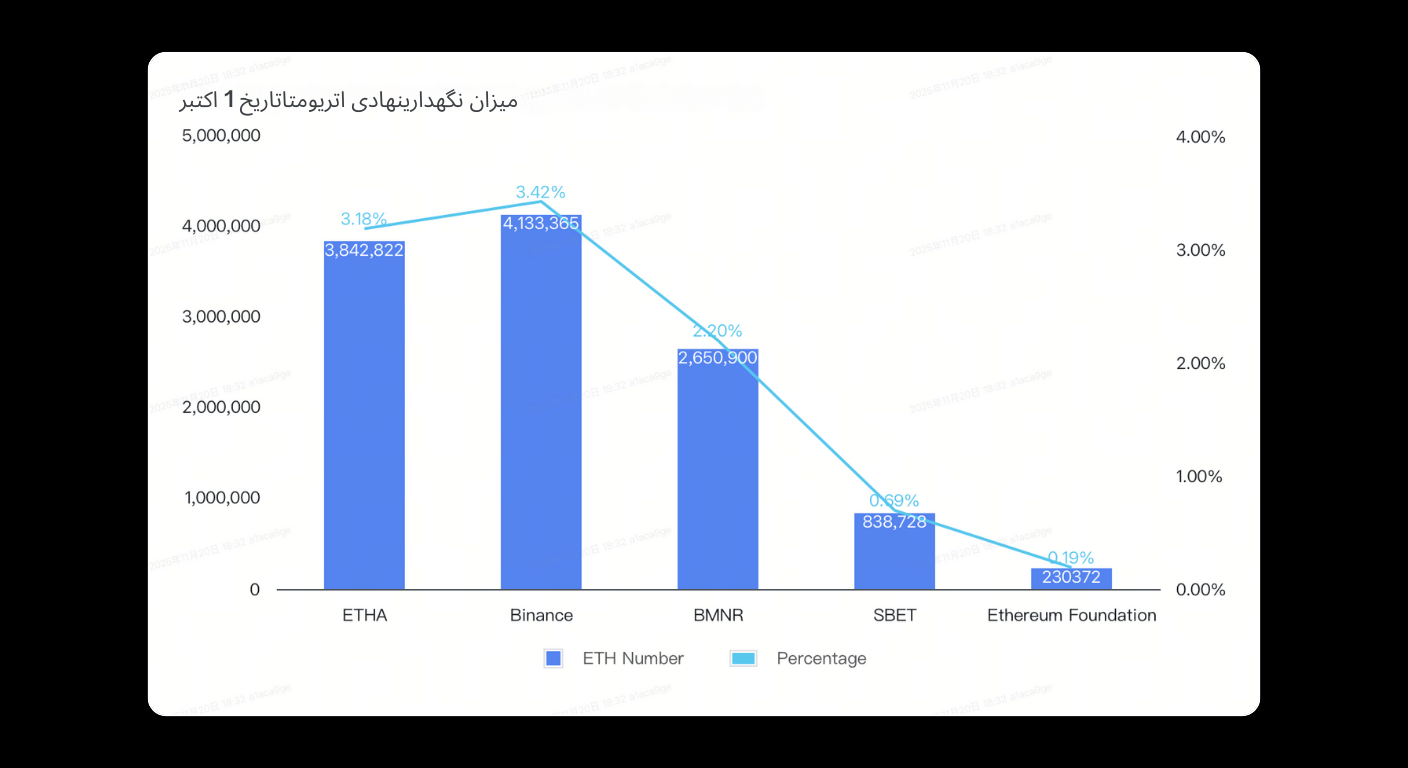

نگاه به دارایی های نهادی اتریوم نشان می دهد که دارندگان اصلی همچنان شامل شرکت های مدیریت دارایی، صرافی های رمزارز و شرکت های خزانه داری دارایی دیجیتال هستند.

در میان مؤسسات خزانه داری، شرکت Bitmine Immersion Tech بیش از 3 میلیون اتریوم در اختیار داشت که بزرگ ترین دارنده خزانه اتریوم در داده های گزارش است. در طول مهر، این شرکت بیش از 600,000 اتریوم به پوزیشن خود افزود که بزرگ ترین خرید خالص ماهانه اتریوم در میان مؤسسات ردیابی شده محسوب می شود.

یک صرافی متمرکز پیشرو همچنان بزرگ ترین دارنده نهادی اتریوم بود، اما سهم آن کمی کاهش یافت و از 3.42 درصد به 3.39 درصد در مهر رسید، زیرا حدود 37,000 اتریوم از دارایی های خود کاست.

به طور کلی، داده های مهر نشان دهنده تقاضای پایدار نهادی برای اتریوم است. در حالی که برخی پلتفرم ها میزان دارایی خود را کاهش دادند، سرمایه گذاران بلندمدت و مؤسسات خزانه داری به جمع آوری اتریوم ادامه دادند که جایگاه اتریوم را به عنوان دومین دارایی بزرگ کریپتو از نظر ارزش بازار و فعالیت مشتقات تقویت می کند.

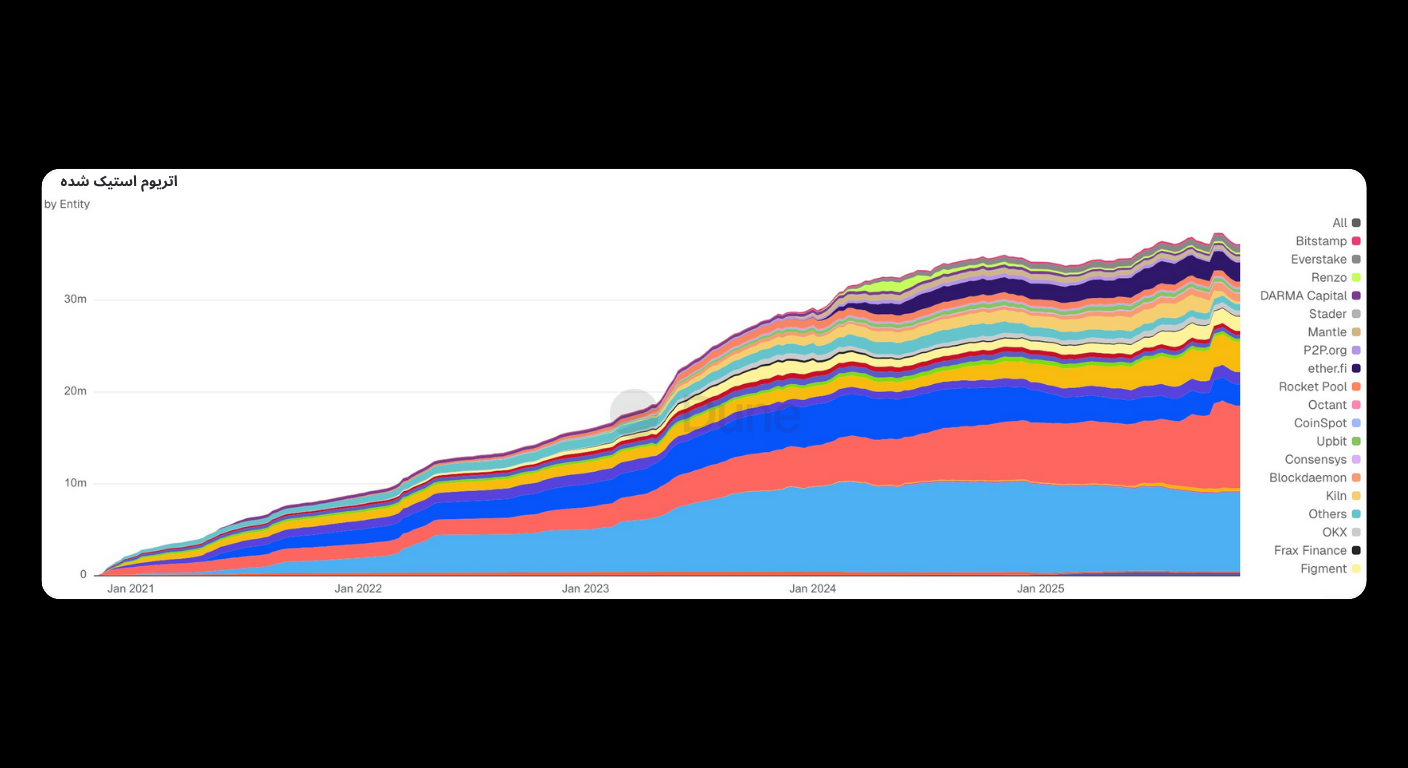

در اکتبر 2025، مجموع اتریوم های استیک شده در شبکه اتریوم به 36.8 میلیون رسید که نسبت به پایان شهریور با 36.11 میلیون، 1.9 درصد افزایش داشت. این موضوع نسبت استیک را به 30.4 درصد از کل عرضه رساند.

در میان پلتفرم های استیکینگ، لیدو (Lido) همچنان بازار را رهبری می کند و حدود 8.58 میلیون اتریوم استیک شده دارد که معادل 23.3 درصد از کل اتریوم های استیک شده است.

دو صرافی متمرکز بزرگ در رده های دوم و سوم قرار دارند که به ترتیب دارای حدود 3.3 میلیون و 2.5 میلیون اتریوم استیک شده تخمینی هستند.

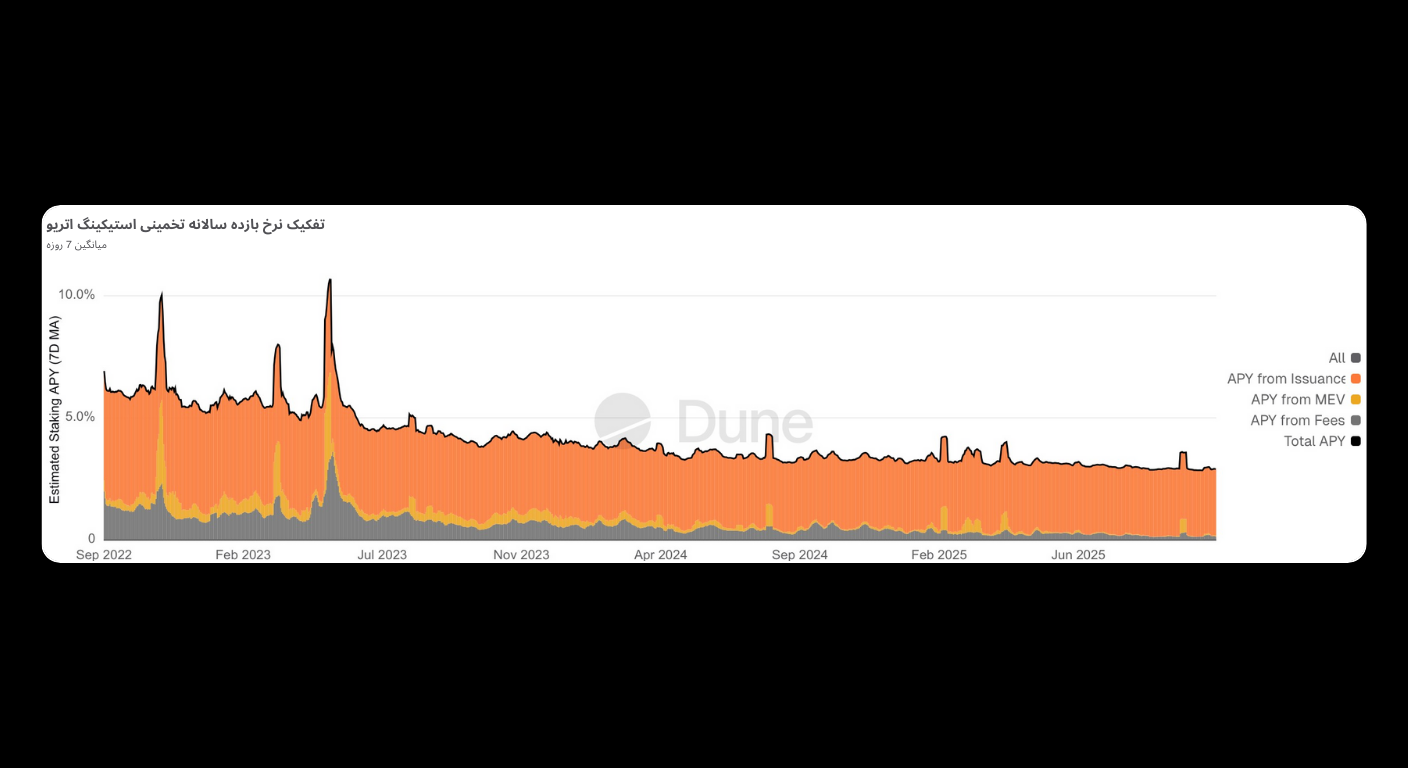

در طول ماه مهر، بازده استیک اتریوم به طور گسترده ثابت باقی ماند. بازده سالانه در ابتدای ماه حدود 2.93 درصد و در پایان ماه 2.86 درصد بود. در روز 18 مهر، نوسانات شدید باعث افزایش فعالیت درون زنجیره ای شد. کاربران بیشتری برای تسریع در انجام تراکنش ها، هزینه های اولویت را پرداخت کردند و فعالیت MEV افزایش یافت. از 18 تا 22 مهر، این عوامل باعث افزایش بازده تخمینی استیک اتریوم به حدود 3.60 درصد شدند. با تثبیت قیمت اتریوم در نیمه دوم ماه، بازده ها به سطح اوایل ماه بازگشتند.

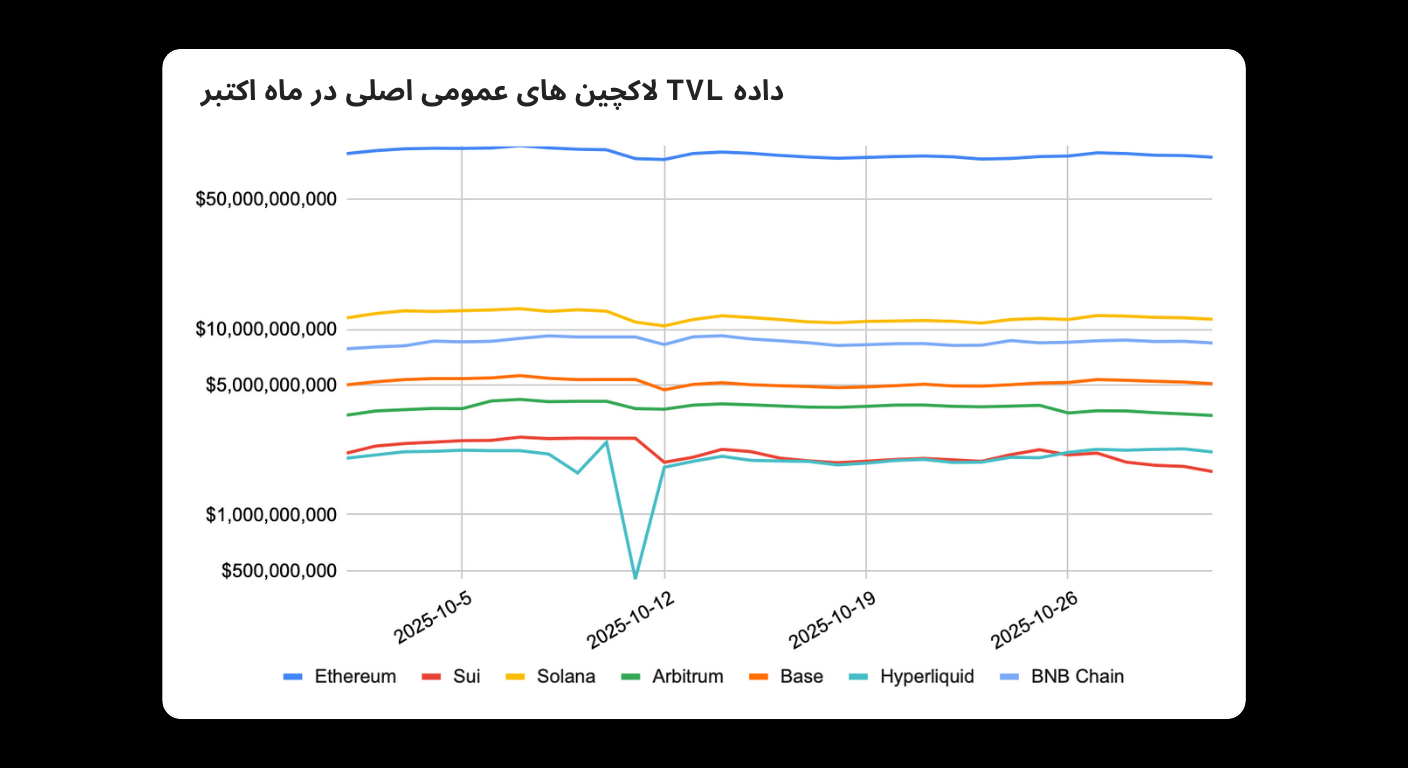

در اکتبر 2025، اتریوم با داشتن ارزش کل قفل شده 84.50 میلیارد دلار، بزرگ ترین بلاکچین عمومی باقی ماند. سولانا با 11.30 میلیارد دلار در رتبه دوم قرار گرفت و زنجیره BNB با 8.40 میلیارد دلار سوم شد.

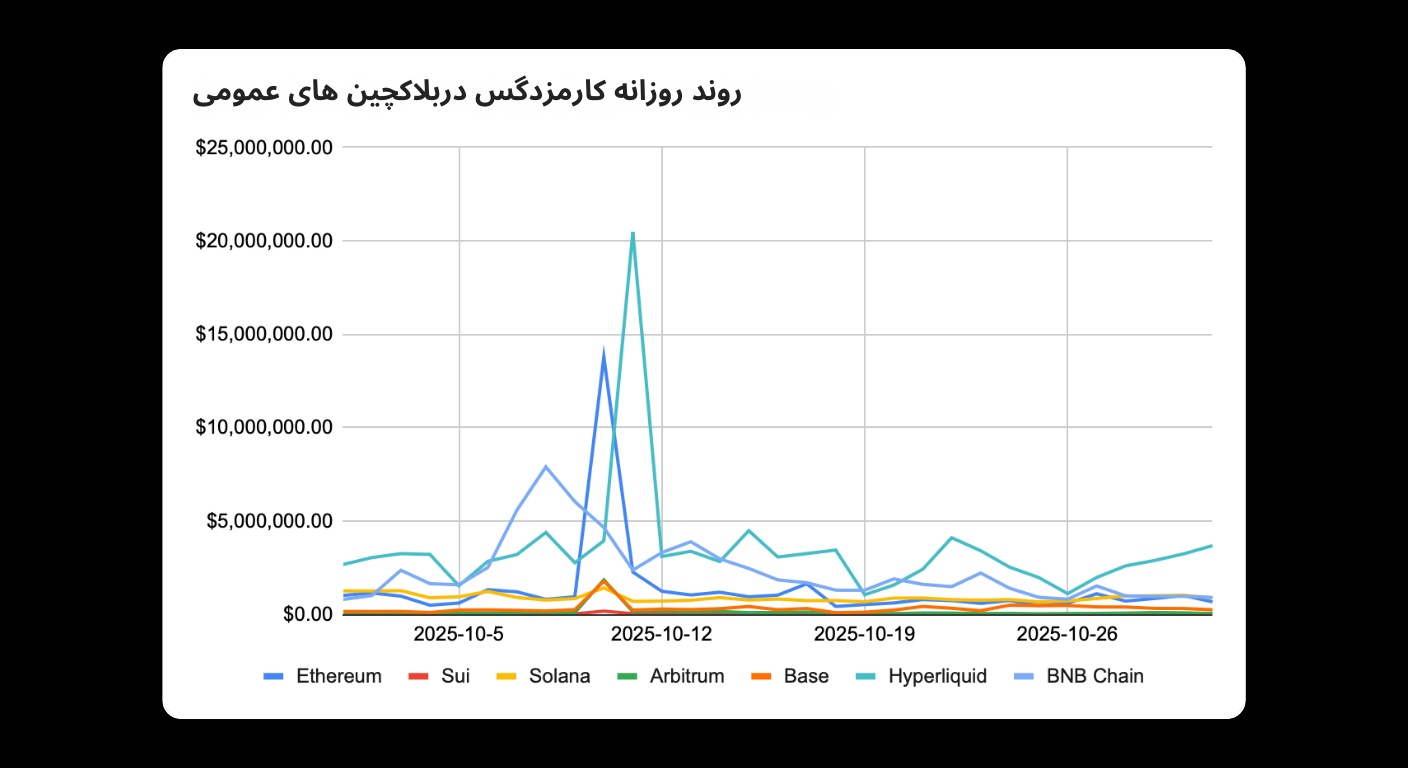

فعالیت هزینه ها از رتبه بندی TVL متفاوت بود. بر اساس میانگین روزانه هزینه های شبکه در اکتبر، هایپرلیکوئید با 3.46 میلیون دلار در روز در رتبه اول قرار داشت، در حالی که زنجیره BNB و اتریوم به ترتیب با 2.28 میلیون و 1.33 میلیون دلار در رتبه های دوم و سوم بودند.

نوسانات میانه ماه عملکرد درون زنجیره ای را تغییر داد. در 18 مهر، شوک بازار همزمان با شدیدترین کاهش TVL در یک روز در اتریوم بود که TVL به میزان 9.65 میلیارد دلار کاهش یافت. در همان بازه زمانی، TVL هایپرلیکوئید از 2.46 میلیارد دلار به 450 میلیون دلار سقوط کرد. با بدتر شدن روند ریسک و افزایش فعالیت، هزینه های روزانه شبکه هایپرلیکوئید در 19 مهر به 20.40 میلیون دلار رسید که بسیار بالاتر از میانگین ماهانه آن بود.

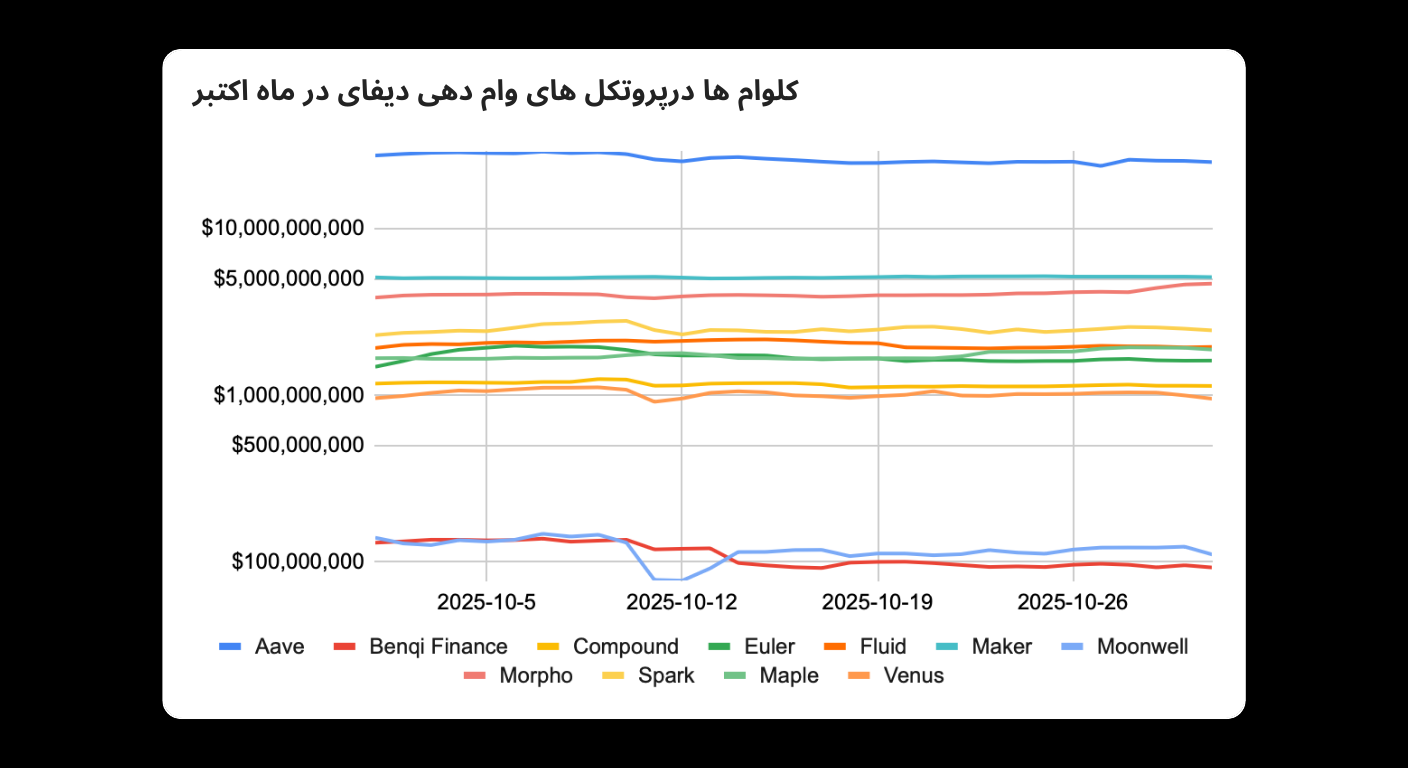

در اکتبر 2025، آوه (Aave) جایگاه برتر خود را در وام دهی دیفای حفظ کرد و ماه را با مجموع وام های 24.90 میلیارد دلار به پایان رساند. این رقم نشان دهنده کاهش 8.66 درصدی نسبت به 27.30 میلیارد دلار ابتدای ماه است که نشان دهنده کاهش نسبی تقاضای وام بود. مورفو (Morpho) سریع ترین رشد وام را ثبت کرد، به طوری که مجموع وام ها در طول اکتبر 21.29 درصد افزایش یافت.

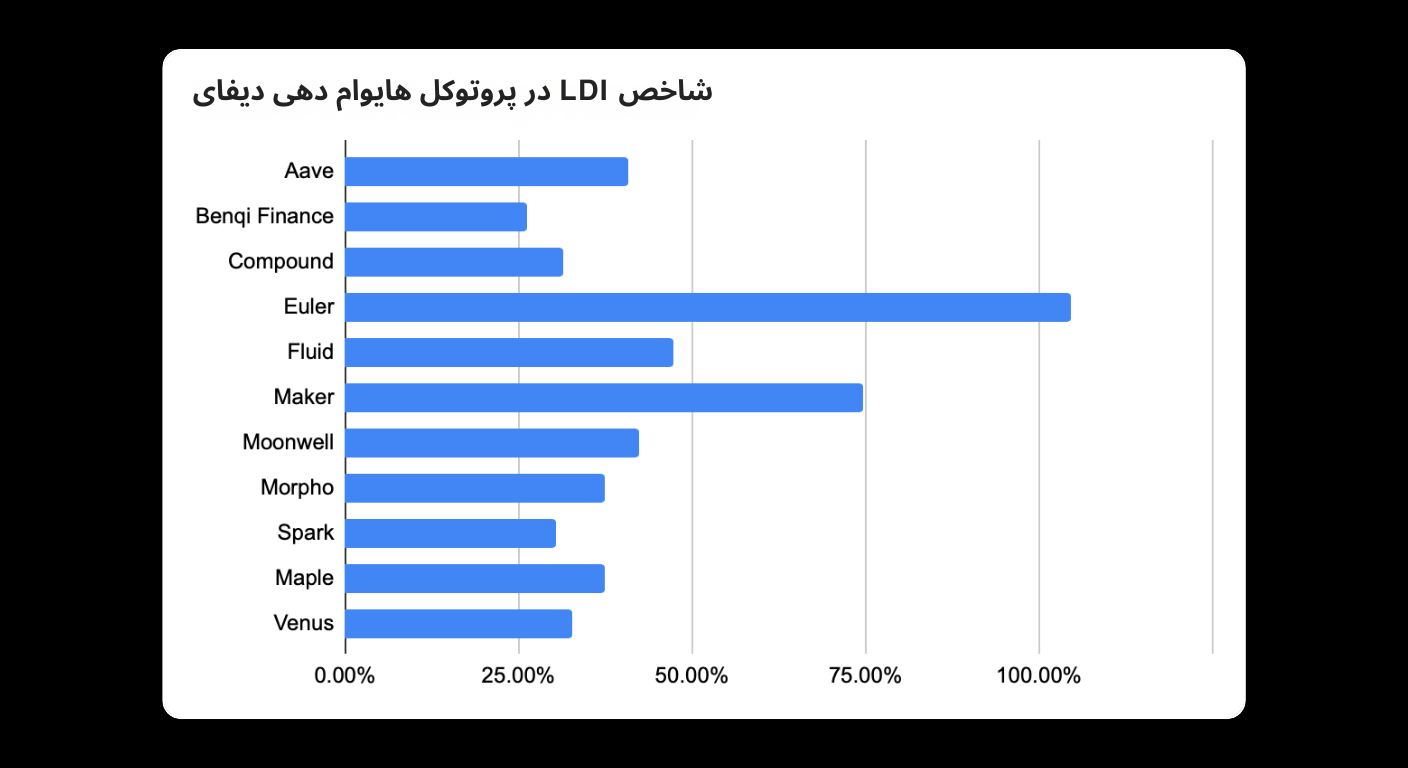

از نظر ریسک، نسبت وام به سپرده (LDR) در پایان ماه در پروتکل های اصلی نسبتاً محتاطانه باقی ماند. آوه، اسپارک (Spark)، کامپاند (Compound) و مورفو همگی نسبت های LDR زیر 50 درصد داشتند که نشان می دهد سپرده ها بیشتر از وام ها بودند. میکر (Maker) نسبت LDR برابر با 75 درصد ثبت کرد که بالاتر از بقیه بود.

اوِلر (Euler) در طول ماه قوی ترین سیگنال ریسک را نشان داد. نسبت LDR این پروتکل در 14 مهر از 100 درصد فراتر رفت و در 18 مهر به 112 درصد رسید، سطحی که معمولاً نشان دهنده شرایط نقدینگی سخت تر و آسیب پذیری بیشتر در نوسانات سریع بازار است.

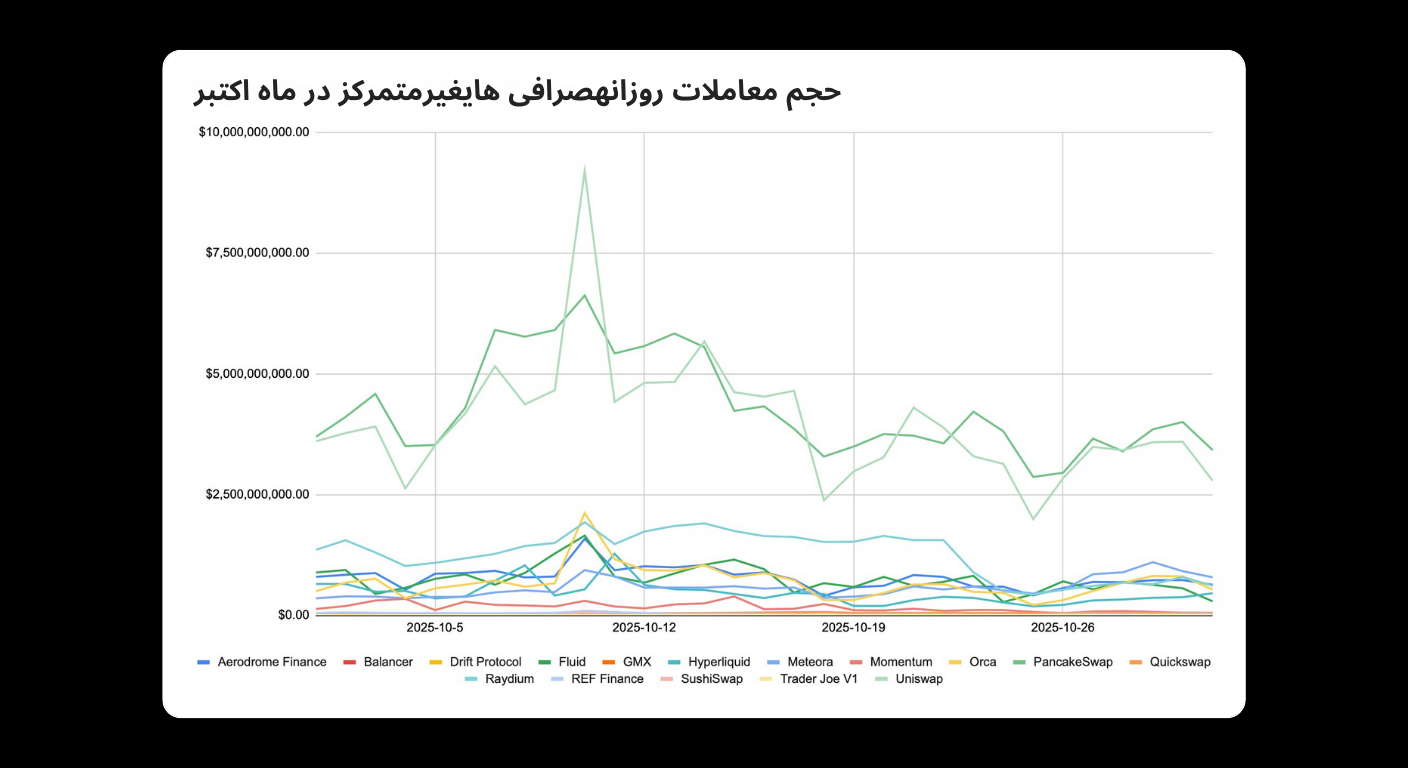

در اکتبر 2025، معاملات اسپات DEX همچنان تحت تسلط پلتفرم های پیشرو بود. PancakeSwap و Uniswap به نوبت رهبری روزانه را در دست داشتند. حجم معاملات اسپات روزانه متوسط برای PancakeSwap معادل 4.27 میلیارد دلار و برای Uniswap معادل 3.97 میلیارد دلار بود که نشان دهنده تمرکز بالای نقدینگی در بازار اسپات DEX است.

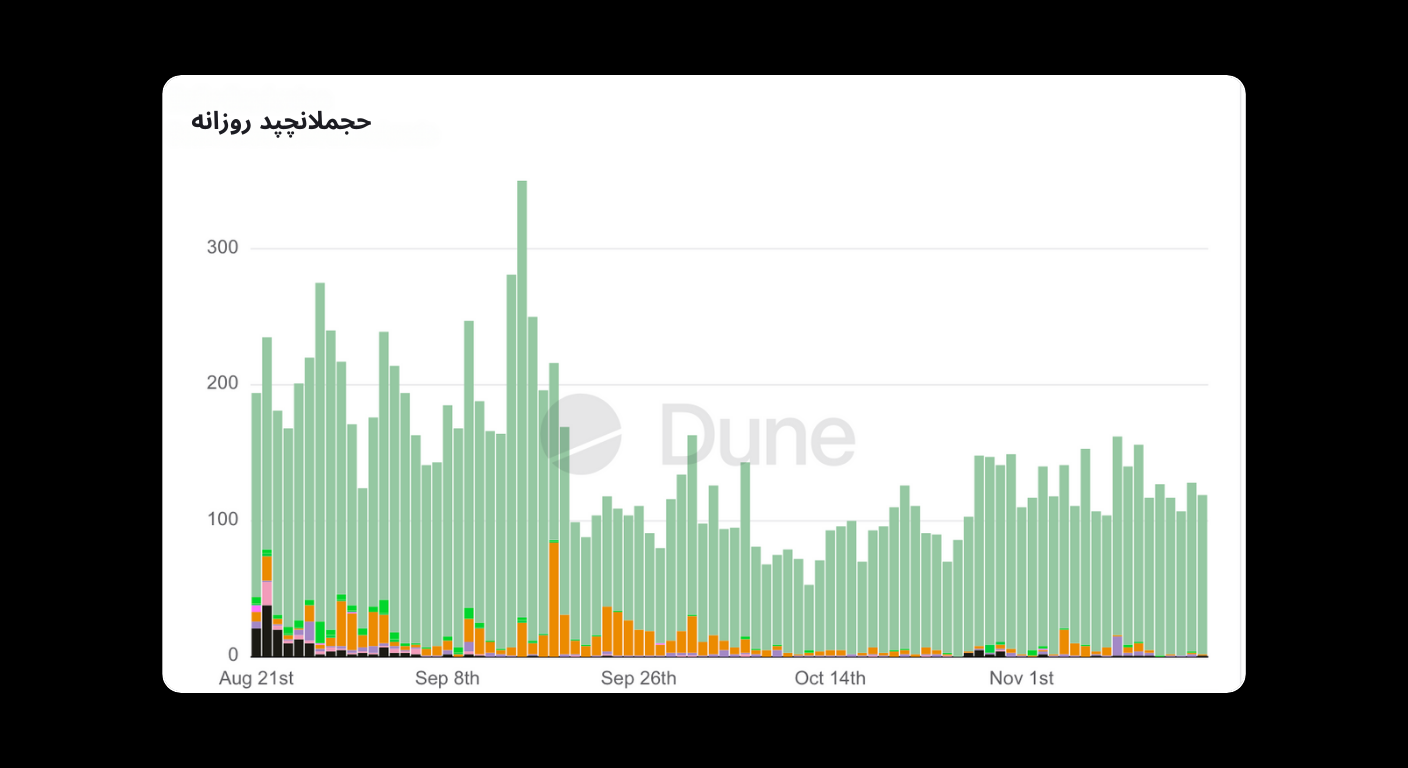

حجم معاملات پرپچوال DEX نوسانات بیشتری داشت. پس از راه اندازی، Aster در اوایل اکتبر نوسانات شدید و یک جهش کوتاه مدت در بالای نمودار را تجربه کرد که به سرعت به حالت عادی بازگشت. پس از این جهش اولیه، فعالیت تثبیت شد. تا اواسط تا اواخر اکتبر، حجم معاملات پرپچوال روزانه Aster به حدود 10 میلیارد دلار رسید که نشان دهنده گذار از نوسانات اولیه به محدوده معاملاتی پایدارتر است.

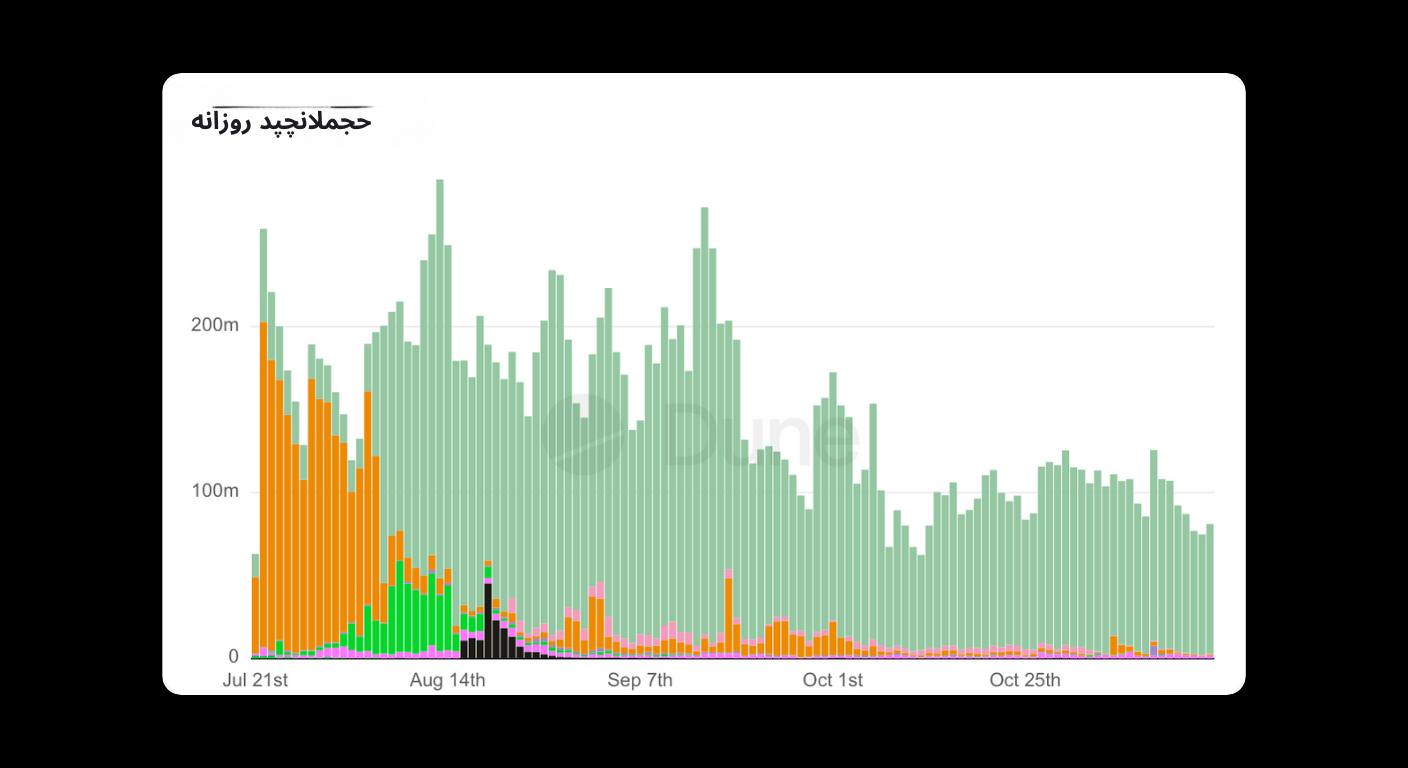

روایت میم کوین های سولانا در اکتبر 2025 به طور چشمگیری سرد شد؛ هم حجم معاملات و هم تعداد توکن های جدید نسبت به سپتامبر کاهش یافت. Pump.fun همچنان پلتفرم راه اندازی پیشرو بود، اما حجم معاملات روزانه آن از 139 میلیون دلار در سپتامبر به 108 میلیون دلار در اکتبر کاهش پیدا کرد.

این افت در مهاجرت به DEX نیز قابل مشاهده بود. در این گزارش، «مهاجرت به DEX» به توکن هایی اشاره دارد که از آستانه خاصی عبور کرده و از لانچ پد به استخرهای نقدینگی استاندارد DEX منتقل می شوند تا در بازار آزاد معامله شوند. در اکتبر، تعداد مهاجرت های روزانه از پلتفرم های بزرگ به DEX از 200 عدد فراتر نرفت که نسبت به سپتامبر کاهش قابل توجهی محسوب میشود. سایر لانچ پدها از جمله Letsbonk.fun، Moonshot و Believe نیز در این ماه روند ضعیف تری نشان دادند.

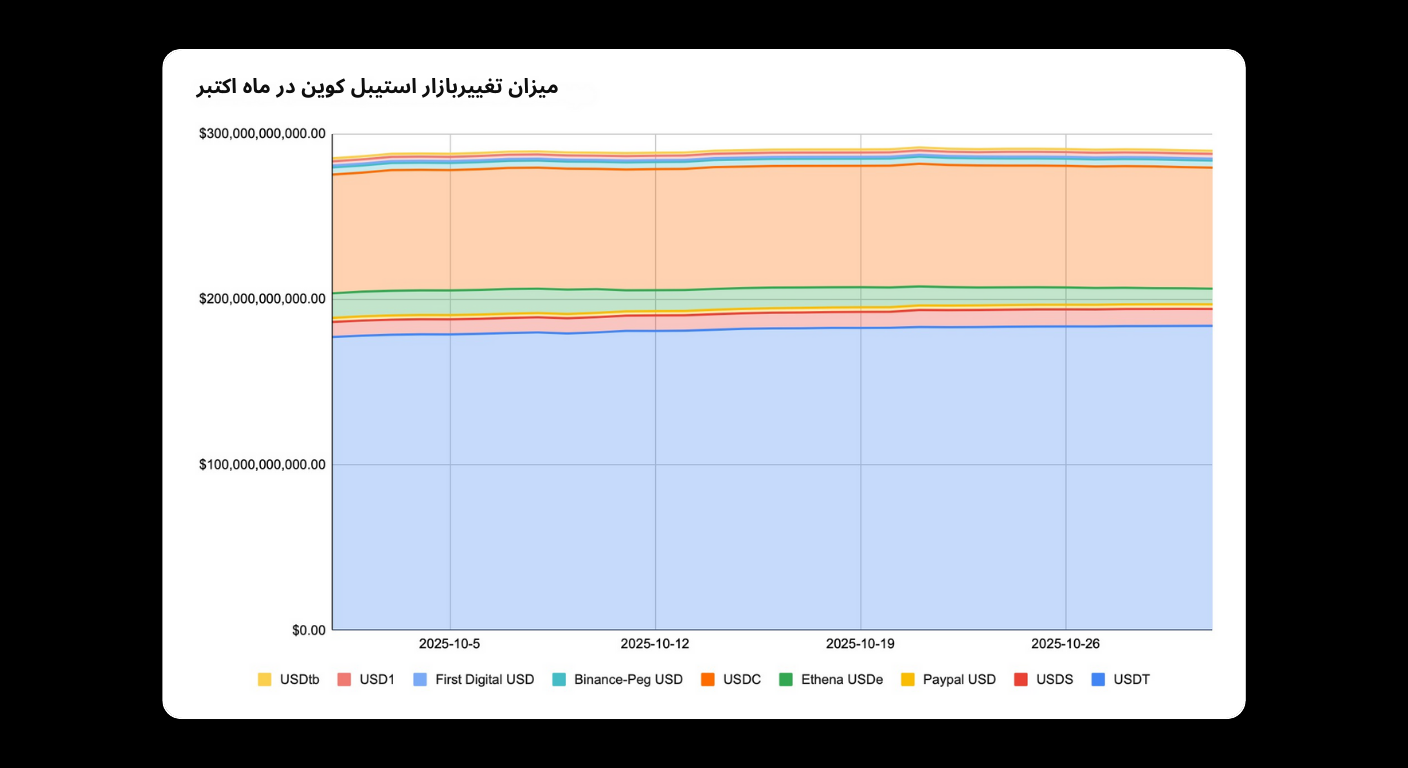

در اکتبر 2025، اندازه بازار استیبل کوین ها به طور کلی در محدوده 280 تا 290 میلیارد دلار پایدار ماند؛ موضوعی که نشان دهنده تداوم تقاضا برای نقدینگی دلاری روی زنجیره، با وجود نوسانات شدید بازار بود. USDT همچنان بزرگ ترین استیبل کوین از نظر ارزش بازار باقی ماند.

اواسط اکتبر یک رویداد تنش آفرین مهم نیز رخ داد. USDe (پروژه Ethena) در تاریخ 10 اکتبر دچار انحراف قیمتی شدید شد و قیمت آن در جریان شوک بازار تا 0.62 دلار سقوط کرد. در طول ماه، اندازه بازار USDe حدود 36 درصد کاهش یافت و به کمتر از 10 میلیارد دلار رسید؛ موضوعی که نشان می دهد برخی طراحی های استیبل کوین ها چگونه می توانند در شرایط استرس به سرعت کوچک شوند.

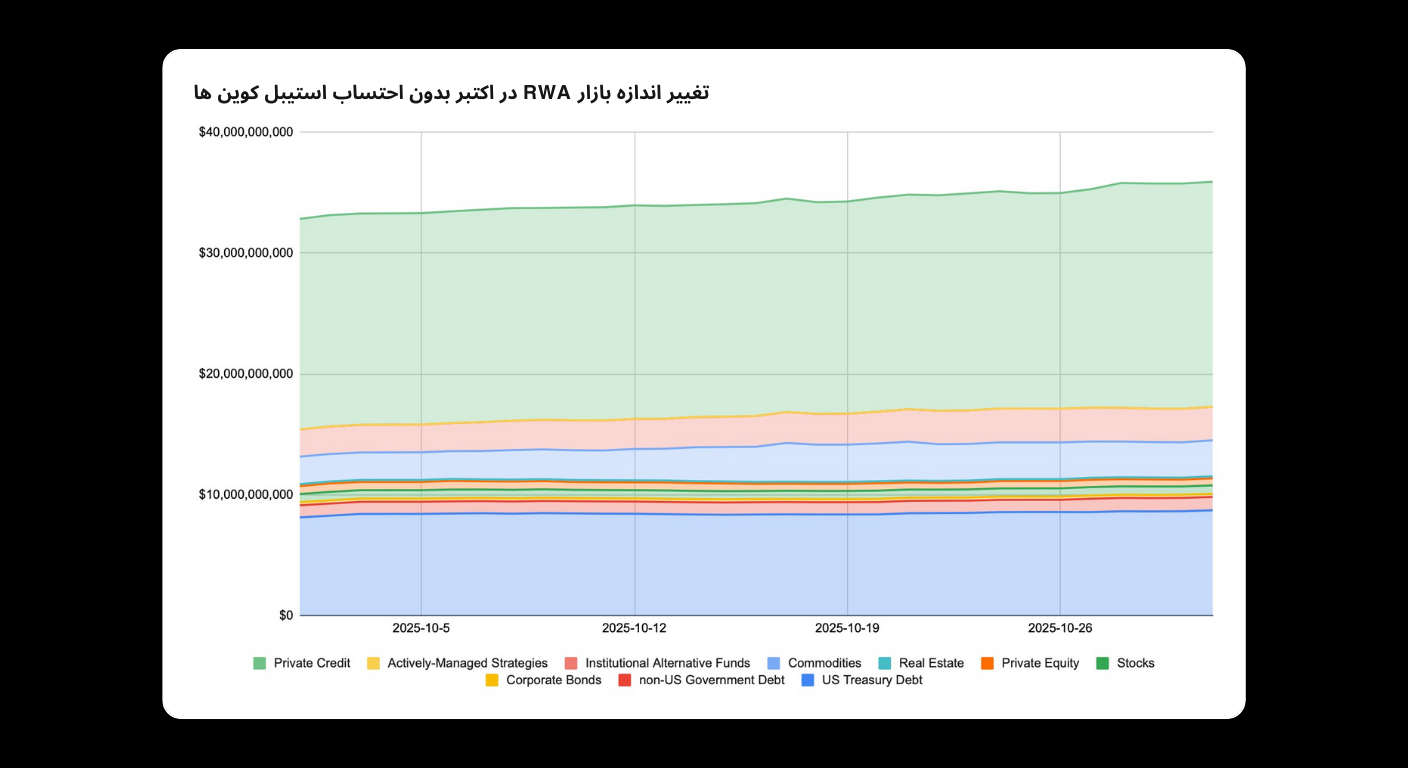

در بخش RWAها، دارایی های دنیای واقعی به جز استیبل کوین ها در مجموع 35.80 میلیارد دلار در اکتبر ثبت شد. در میان دسته بندی های تحت رصد، صندوق های مشترک جایگزین نهادی (Institutional Alternative Mutual Fund) سریع ترین رشد را داشتند و با 22.86 درصد رشد ماهانه در صدر قرار گرفتند.

در اکتبر 2025، اتریوم آخرین مرحله تست نت ارتقای Fusaka را تکمیل کرد؛ این مرحله آخرین گام پیش از راه اندازی رسمی در شبکه اصلی در 3 دسامبر است. ارتقای Fusaka یک سقف محدودیت گس به ازای هر تراکنش، برابر با حدود 16.78 میلیون واحد گس معرفی می کند. هدف این تغییر، افزایش کارایی اجرای تراکنش ها، کاهش ریسک حملات DoS (انکار سرویس) و تقویت زیرساخت لازم برای بهروزرسانی های مقیاس پذیری آینده از جمله اجرای موازی مثل ارتقای Glamsterdam است.

Fusaka به عنوان ارتقای بزرگ بعدی اتریوم پس از Pectra شناخته می شود و شامل مجموعه ای از بهینه سازی ها در لایه های مختلف شبکه است. نام این ارتقا نیز به دلیل ماهیت دوگانه آن انتخاب شده است:

— ترکیب ارتقای لایه اجرا (Osaka)

— همراه با ارتقای لایه اجماع که از ستاره Fulu الهام گرفته است.

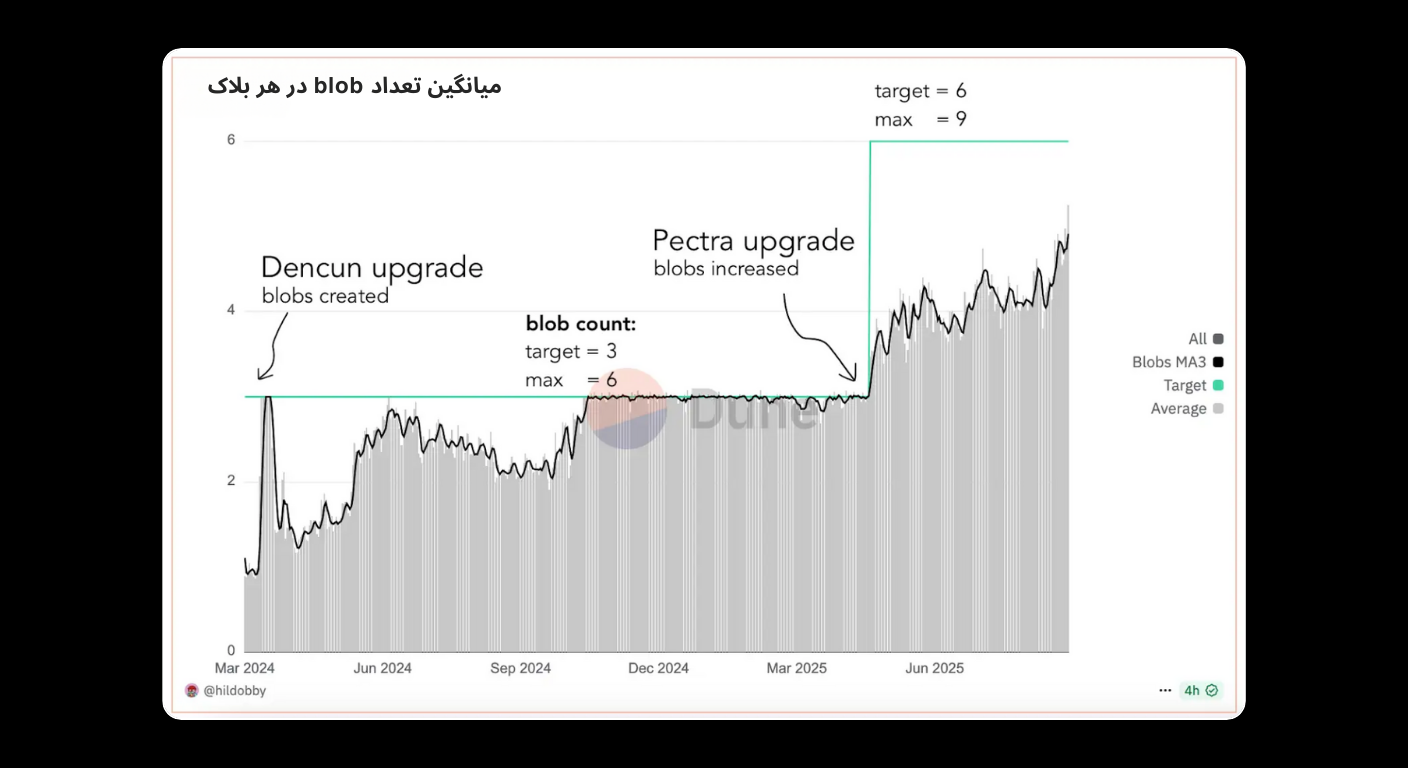

با رشد مداوم استفاده از لایه-دوهای اتریوم (L2)، دادههای بیشتری از این شبکه ها به اتریوم ارسال می شود. این موضوع باعث می شود ظرفیت blobها نقش مهم تری در مقیاس پذیری ایفا کند. گرچه PeerDAS از قبل امکان افزایش داده های blob را فراهم کرده است، اما سرعت و پارامترهای افزایش ظرفیت blobها باید با احتیاط تنظیم شوند.

Fusaka یک مکانیزم سبک معرفی می کند که اجازه می دهد این پارامترها بدون نیاز به ارتقای کامل شبکه به شکل تدریجی به روز شوند.

blobها اولین بار در ارتقای Dencun با هدف 3 عدد در هر بلاک معرفی شدند. این هدف در ارتقای Pectra به 6 عدد افزایش یافت. پس از Fusaka، ظرفیت blob می تواند به شکل تدریجی و منعطف تر افزایش یابد تا بهتر با نیازهای شبکه های لایه دو هماهنگ شود.

در 10 اکتبر، شرکت Circle کیت توسعه دهنده ای به نام Bridge Kit معرفی کرد که با هدف ساده تر کردن ادغام قابلیت های انتقال میان زنجیره ای طراحی شده است. نسخه اولیه این کیت از CCTP و USDC پشتیبانی می کند و عملکردهای اصلی CCTP V2 را در قالب یک SDK جمع و جور ارائه می دهد.

Bridge Kit با ارائه مستندات مرحله به مرحله، نمونه کدهای آماده برای محیط واقعی، و منطق درآمدزایی داخلی، تلاش می کند اصطکاک فرایند ادغام را کاهش دهد و به توسعه دهندگان کمک کند تا از جریان های انتقال میان زنجیره ای سود ببرند.

Circle اعلام کرد که Bridge Kit می تواند روند توسعه را — چه برای ارتقای ادغام های موجود و چه برای ساخت محصولات جدید میان زنجیره ای — سرعت ببخشد و زمان تبدیل نمونه اولیه به محصول نهایی را کوتاه کند.

هایپرلیکویید قصد دارد یک ارتقای مهم پروتکل با نام HIP-3 را راه اندازی کند که از ایجاد بدون مجوز بازارهای قراردادهای پرپچوال پشتیبانی می کند. یکی از مدیران Hyperliquid در کانال دیسکورد پروتکل اعلام کرد ارتقای شبکه در 13 اکتبر HIP-3 را فعال خواهد کرد. در زمان راه اندازی، هیچ تغییری فوری برای کاربران ایجاد نمی شود. پس از اینکه توسعه دهندگان شرایط لازم روی زنجیره را برآورده کنند، می توانند قراردادهای پرپچوال را برای معامله منتشر کنند.

طبق مستندات منتشر شده قبلی، HIP-3 از قراردادهای پرپچوالی پشتیبانی می کند که توسط توسعه دهندگان خارجی ایجاد می شوند؛ و این قدمی به سمت غیرمتمرکز کردن فرآیند لیست کردن قراردادهای پرپچوال است. پس از فعال شدن HIP-3، توسعه دهندگان باید 500,000 توکن HYPE را وثیقه کنند تا یک DEX قراردادهای پرپچوال را روی HyperCore بدون نیاز به مجوز راه اندازی کنند. HIP-3 همچنین با HyperEVM یکپارچه شده تا قابلیت های قرارداد هوشمند و حاکمیت را فعال کند و شامل سازوکارهای ایمنی مثل جریمه اعتبارسنج ها و محدودیت پوزیشن های معاملاتی است.

در اکتبر 2025، متامسک «حساب های چندزنجیره ای» (Multichain Accounts) را عرضه کرد. این تغییر مدل حساب را از «یک حساب = یک آدرس» به «یک حساب شامل چندین آدرس در شبکه های مختلف» ارتقا می دهد. این به روزرسانی مدیریت دارایی ها در اکوسیستم های گوناگون را آسان تر می کند، زیرا آدرس ها و موجودی ها را در یک نمای واحد و یکپارچه نمایش می دهد.

متامسک ابتدا یک کیف پول مخصوص اتریوم بود و بعداً از لایه دوهای اتریوم و سایر شبکه های EVM نیز پشتیبانی کرد. برای اکوسیستم های غیر EVM، متامسک پیش تر عمدتاً به Snaps متکی بود که به کاربران اجازه می داد از طریق افزونه ها به شبکه های دیگر متصل شوند. با حساب های چندزنجیره ای و به روزرسانی های معماری مرتبط، متامسک اکنون از تجربه بومی شبکه های غیر EVM نیز پشتیبانی می کند؛ ابتدا با سولانا، و در آینده شبکه هایی مانند بیت کوین نیز اضافه خواهند شد.

این به روزرسانی همچنین تجربه کاربری را در سطح رابط بهبود می بخشد. متامسک می گوید حساب های چندزنجیره ای ناوبری میان زنجیره ای را ساده کرده و نیاز به تغییر دستی شبکه ها را کاهش می دهد و نمایش، تبدیل (swap) و انتقال دارایی ها میان شبکه ها را یکپارچه می کند. گزارش های مستقل نیز نشان می دهند که این تغییر معماری می تواند سرعت بارگذاری پرتفوی و دارایی ها را نسبت به ساختار قبلی حساب افزایش دهد.

در 28 اکتبر، پایش درون زنجیره ای توسط Onchain Lens گزارش داد که پوزیشن شورت بیت کوین با لوریج 40 برابری معامله گر جیمز وین به طور جزئی نقد شده است، زیرا قیمت BTC افزایش یافته است. اسکرین شات تاریخچه معاملات چندین ورودی «نقدینگی سفارش بازار: بستن شورت» را نشان می دهد، که شامل بستن پوزیشن ها در حدود قیمت های 115,935 و 115,500 دلار، با حجم نقد شده 0.47845 و 0.59806 بیت کوین است.

از نظر ساختار بازار، نقدینگی جزئی معمولاً در حرکات سریع صعودی رخ می دهد، زمانی که افزایش قیمت ها معامله گران شورت با لوریج بالا را مجبور به کاهش پوزیشن می کند. اگر قدرت BTC ادامه یابد، پوزیشن های شورت با لوریج بالا ممکن است با ریسک نقدینگی بیشتر روبرو شوند که می تواند نوسانات را تشدید کند.

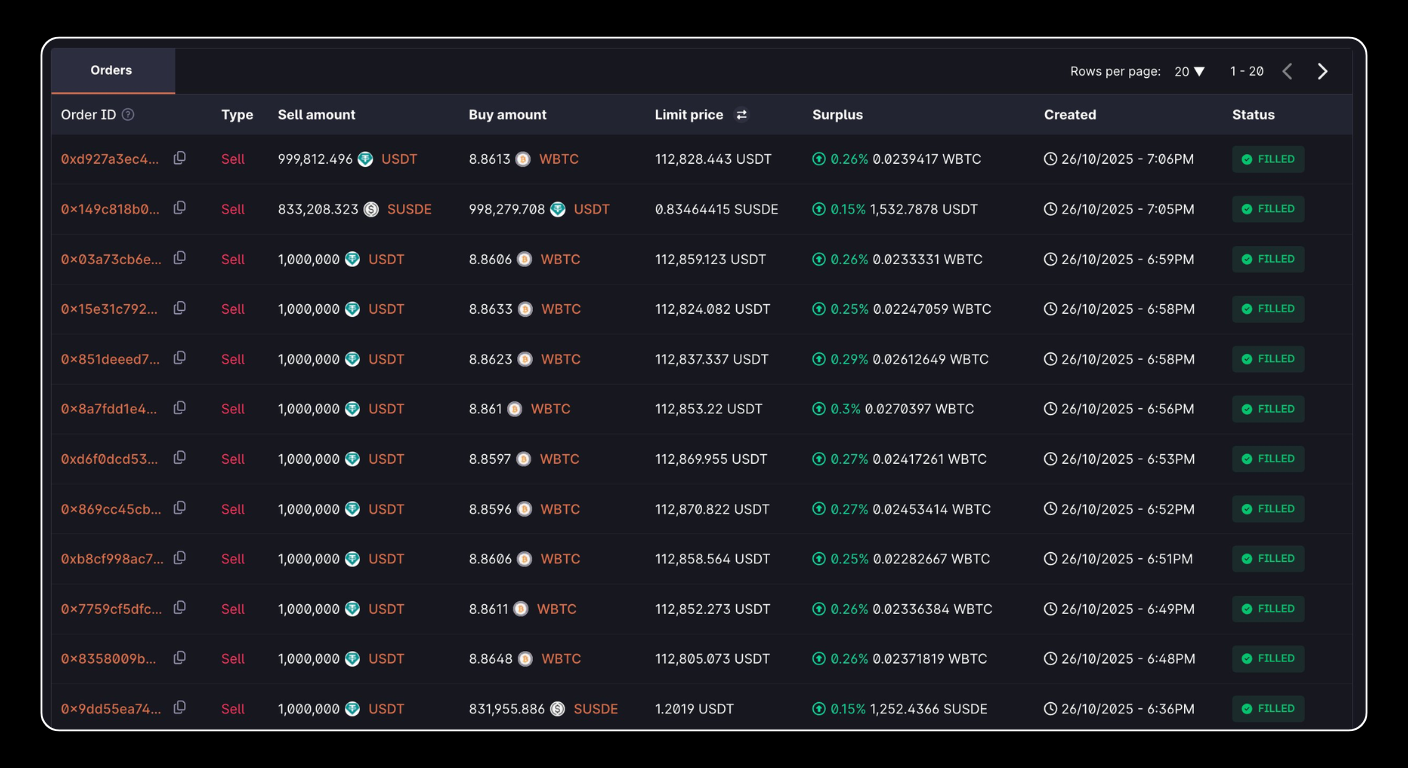

در 26 اکتبر، ردیابی به اشتراک گذاشته شده توسط تحلیلگر درون زنجیره ای AiYi نشان داد که یک والت «سرمایه گذار هوشمند» (آدرس به صورت 0x6e1…90733) با قیمت متوسط 112,846 دلار، 88.6143 WBTC با استفاده از 10,000,000 USDT خریداری کرده است.

گزارش با احتساب پوزیشن های باز شده در 21 اکتبر می گوید این والت در مجموع 271.73 WBTC (حدود 30 میلیون دلار) با هزینه متوسط 110,403.69 دلار انباشته کرده است. گزارش اشاره می کند که موج کنونی، که از 21 اکتبر آغاز شده، در زمان ردیابی به سود تخمینی 747,000 دلار رسیده بود.

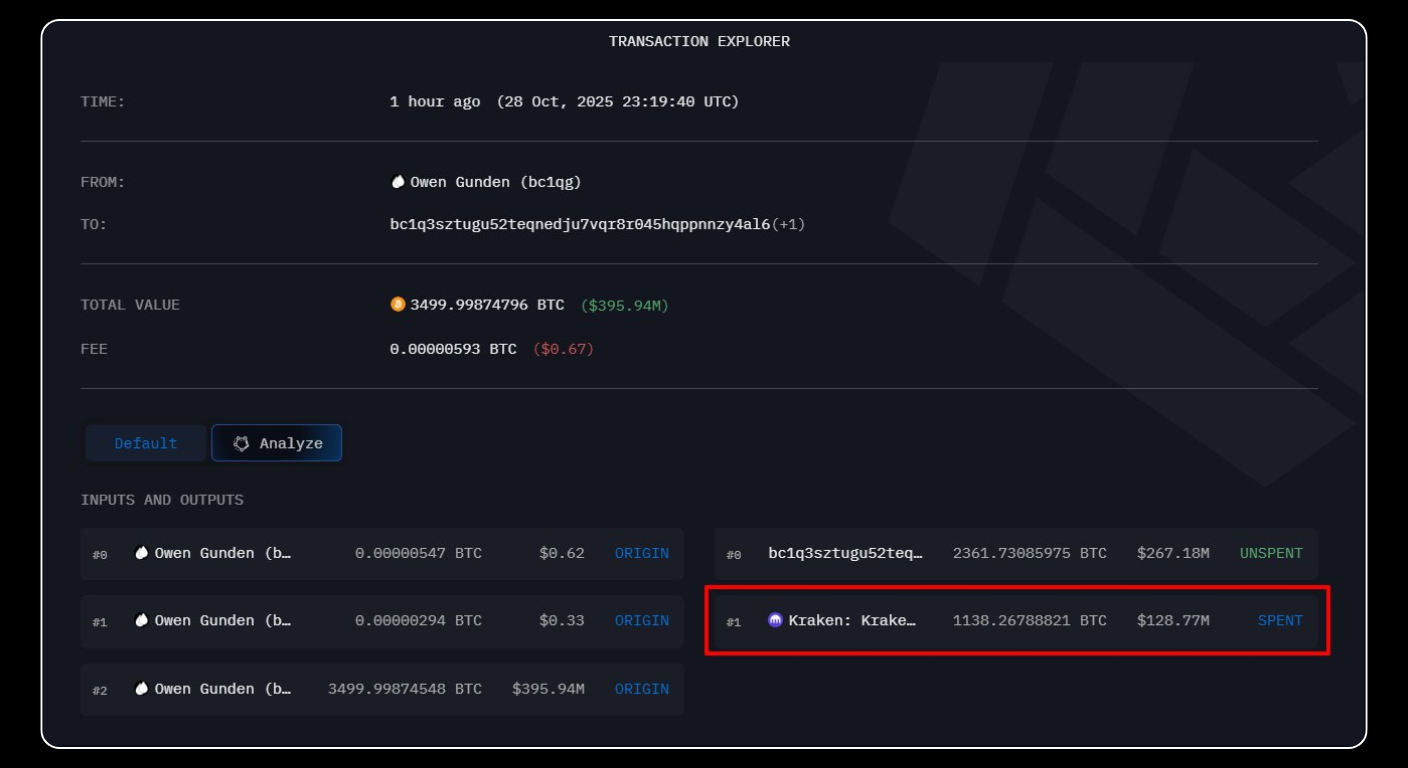

در 29 اکتبر، نظارت Onchain Lens گزارش داد که دارنده اولیه بیت کوین، اوون گاندن (@bitbitrage)، مقدار 1,447.56 بیت کوین به ارزش 163.19 میلیون دلار به یک صرافی ارز دیجیتال و همچنین 2,361.73 بیت کوین به ارزش 266.20 میلیون دلار به یک کیف پول جدید منتقل کرده است.

تصویر اکسپلورر تراکنش ها همچنین نشان می دهد که مقصد دارای برچسب صرافی (که در نمایش به عنوان Kraken دیده می شود) بوده است، که تأیید می کند بخش قابل توجهی از این انتقال ها مربوط به صرافی بوده است. واریزهای بزرگ به صرافی ها به طور گسترده رصد می شوند زیرا ممکن است نشان دهنده آماده سازی نقدینگی، هجینگ یا توزیع باشند، اما انتقال ها به تنهایی نیت دقیق را تایید نمی کنند.

پل اتکینز، رئیس SEC آمریکا، گفت این سازمان قصد دارد چارچوبی برای «معافیت نوآوری» ایجاد کند که شرکت های فعال در ایالات متحده در حوزه دارایی های دیجیتال و فناوری های نوظهور را شامل شود. او اشاره کرد که SEC در تلاش است این سیاست را هر چه سریع تر، احتمالاً تا پایان سه ماهه جاری، پیش ببرد، اما تعطیلی فعلی دولت آمریکا باعث محدود شدن توانایی این نهاد در پیشبرد قوانین شده است.

با وجود این محدودیت ها، اتکینز گفت که SEC همچنان قصد دارد پیش نویس رسمی قوانین را قبل از پایان سال 2025 یا در سه ماهه اول 2026 آغاز کند و اعتماد دارد که در این بازه زمانی می تواند این کار را انجام دهد. در جلسه پرسش و پاسخ، او معافیت نوآوری پیشنهادی را اولویت مهمی دانست که امیدوار است به سرعت نهایی شود و آن را گامی به سوی تنظیم مقررات شفاف تر در حوزه کریپتو در آمریکا توصیف کرد. همچنین از تلاش های کنگره برای پیشبرد قوانین مرتبط با کریپتو، از جمله قانون GENIUS، تمجید کرد و خاطرنشان ساخت که SEC نقش عمده ای در آن روند نداشته است.

ریولوت در حال آماده سازی برای ارائه خدمات رمزارزی گسترده تر در اتحادیه اروپا است، پس از آنکه مجوزی تحت مقررات بازارهای دارایی های رمزارزی اتحادیه اروپا (MiCA) دریافت کرد. این شرکت اعلام کرد که مجوز MiCA را از کمیسیون اوراق بهادار و بورس قبرس دریافت کرده است، که به ریولوت اجازه می دهد خدمات رمزارزی خود را در بیش از 30 کشور منطقه اقتصادی اروپا ارائه و تبلیغ کند.

این شرکت این مجوز را به راه اندازی آینده خود با نام «Crypto 2.0» مرتبط دانست و اعلام کرد که این سرویس جدید دسترسی به بیش از 280 رمزارز، خدمات استیکینگ بدون کارمزد و تبدیل استیبل کوین های دلاری با صفر اسپرد را ارائه خواهد داد. این توسعه نشان دهنده تداوم رشد و گسترش رمزارزهای تحت نظارت در اروپا بر اساس مقررات MiCA است.

استارتاپ ژاپنی JPYC اعلام کرد که استیبل کوینی را به طور رسمی راه اندازی کرده است که با نسبت 1 به 1 به ین ژاپن متصل است. این توکن با پس اندازهای داخلی و اوراق قرضه دولتی ژاپن پشتیبانی می شود. ریووزو هیمینو، معاون بانک مرکزی ژاپن، اظهار داشت که استیبل کوین ها انتظار می رود بخش مهمی از سیستم پرداخت جهانی شوند و ممکن است به مرور جایگزین بخشی از سپرده های بانکی گردند.

JPYC همچنین اعلام کرد که در مراحل اولیه پروژه، کارمزد تراکنش ها لغو خواهد شد تا از پذیرش آن حمایت شود. این پروژه انتظار دارد با نگهداری اوراق قرضه دولتی ژاپن که سودآور هستند، درآمدزایی کند. تومویوکی شیمودا، پژوهشگر دانشگاه ریکیو و از مدیران پیشین بانک مرکزی، پیش بینی کرد که پذیرش استیبل کوین های ین ژاپن در این کشور ممکن است حدود دو تا سه سال طول بکشد.

لی یی یوان، رئیس کمیسیون مالی کره جنوبی، در جلسه نظارت سیاسی مجلس ملی در 20 اکتبر اعلام کرد که استیبل کوین های پرداختی اجازه نخواهند داشت از نگهداری یا استفاده شان سود پرداخت کنند. او گفت کره جنوبی قصد دارد با اصول کلیدی منعکس شده در قانون GENIUS آمریکا همسو شود و در حال بررسی مدل ائتلاف مبتنی بر بانک برای صدور و نظارت بر استیبل کوین هاست.

لی همچنین اشاره کرد که قانون گذاران قصد دارند شرکت های فین تک را محدود به نقش شریک فناوری کنند و از صرافی های دارایی های مجازی بخواهند که به صورت مستقل استیبل کوین صادر نکنند. او افزود که لایحه مرحله دوم برای تنظیم دارایی های مجازی قرار است در سال جاری ارائه شود و در مرحله نهایی هماهنگی است.

علاوه بر این، او به تقاضای قوی غیرچینی برای استیبل کوین ها در زمینه معاملات رمزنگاری، تسویه پرداخت ها و حواله های بین مرزی اشاره کرد و گفت مقامات قصد دارند پیش از این، کاربردهای مرتبط را تدوین کنند تا از توسعه بازار منطبق بر مقررات حمایت شود.

در اکتبر 2025، هم تعداد حوادث امنیتی و هم میزان کل خسارات نسبت به سپتامبر کاهش یافت. با وجود این کاهش، اکتبر یک ریسک مکرر در صنعت را برجسته کرد: مهاجمان به طور فزاینده ای نقاط ضعف عملیاتی مانند مدیریت کلیدها، ماژول های اوراکل و زیرساخت های حل کننده را هدف قرار می دهند، نه فقط قراردادهای هوشمند.

بزرگ ترین حادثه این ماه مربوط به Garden Finance بود که به دلیل نفوذ به حل کننده، حدود 10.8 میلیون دلار خسارت دید. علت اصلی در زمان گزارش هنوز در حال بررسی بود. بنیان گذار Garden Finance، جاز گولاتى، اعلام کرد که سرمایه کاربران از بین نرفته و حادثه فقط محدود به یک حل کننده بود و تأثیری بر پروتکل نداشت.

با وجود کاهش حوادث بزرگ، نتیجه کلی تغییری نکرده است: کاربران باید نسبت به آسیب پذیری های قراردادهای هوشمند، ریسک اوراکل و امنیت عملیاتی در دیفای و زیرساخت های چندزنجیره ای هوشیار باقی بمانند.

| تاریخ (مهر 1404) | نام پروژه | ضرر تخمینی | نام دسته بندی | خلاصه رویداد |

| 12 مهر | Abracadabra | $1.8M | نفوذ به قرارداد هوشمند | مهاجمان از ضعف های قرارداد سوءاستفاده کردند تا بیشتر از حد وثیقه، وام بگیرند یا دارایی برداشت کنند. در نتیجه باعث از دست رفتن استیبل کوین ها شدند. |

| 23 مهر | Typus Finance | $3.4M | نفوذ به اوراکل (Oracle) | مهاجمان از یک ضعف در ماژول اوراکل Typus Finance سوءاستفاده کردند و دارایی های مرتبط با قراردادهای TLP را تخلیه کردند. |

| 28 مهر | Sharwa.Finance | $0.14M | اهرم وام دهی + استخراج ارزش مازاد تراکنش ها | مهاجم یک حساب مارجین باز کرد، از وثیقه برای وام گیری بیشتر از طریق وام دهی اهرمی استفاده کرد و سپس با اجرای یک حمله ی «ساندویچی» ارزش اضافی را از سیستم خارج کرد. |

| 29 مهر | DoodiPals | $0.17M | افشای کلید خصوصی | افشای کلید خصوصی این امکان را برای مهاجمان فراهم کرد که به مجموعه ای از کیف پول ها دسترسی پیدا کنند و دارایی ها را به SOL سواپ کرده یا آنها را نقد کنند. |

| 29 مهر | Garden Finance | $10.8M | نفوذ به سامانه Solver | در پلتفرم Garden Finance یک نفوذ به سیستم Solver رخ داد. طبق گزارش ها، مهاجم 501 واحد BNB و 1,910 واحد ETH را به Tornado Cash انتقال داده است. علت اصلی حمله در زمان گزارش همچنان در دست بررسی بود. |

با وجود نوسانات شدید ناشی از شوک های ژئوپلیتیکی، بازار کریپتو در اکتبر 2025 مقاومت خود را نشان داد. تنظیمات در چندین بعد صورت گرفت، از جمله روند قیمت، پوزیشن های مشتقه، فعالیت های زنجیره ای و دارایی های نهادی. در تمام روایت های اصلی، از دارایی های بزرگ تا بخش های کلیدی مانند دیفای، زیرساخت های بین زنجیره ای و مقیاس پذیری لایه 2، این ماه نشان دهنده توسعه ساختاری پیوسته بود، نه فروپاشی جهت گیری بلندمدت بازار.

با نگاه به آینده، با ادامه رشد زیرساخت های اصلی و پیشرفت تدریجی چارچوب های نظارتی، صنعت در مرحله ای قرار دارد که با ارتقاء فناوری، بهبود مدیریت ریسک و تحول ساختار بازار پیش می رود. نوسانات کوتاه مدت همچنان محتمل است، اما مسیر بلندمدت کلی به طور قابل توجهی تغییر نکرده است.